Yield farming crypto : les plateformes crypto offrant le meilleur yield en 2024

Le yield farming est l’une des nombreuses techniques pour percevoir des intérêts à l’aide de vos crypto-monnaies. Le but est de prêter les crypto-monnaies que vous n’utilisez pas à une pool de liquidité. En échange, vous serez rémunéré sous la forme d’intérêts en fonction des fonds déposés. A travers ce guide nous allons analyser les meilleures plateformes de yield farming en 2024. Nous vous expliquons également les avantages ainsi que les risques de cette méthode.

Les 5 meilleures plateformes de yield farming en 2024

| 🌐 Site | ✅ Avantage n°1 | ⭐ Note clients |

| 🥉OKX | Plateforme spécialisée dans le yield farming | 4,6 / 5 |

| 🥈Coinbase | Plateforme crypto complète et fiable | 4,5 / 5 |

| DeFi Swap | Yield farming sur un exchange décentralisé | 4,2 / 5 |

| Crypto.com | Plateforme crypto et NFT | 4,2 / 5 |

Zoom sur les meilleures plateformes de yield farming

Nous avons analysé les meilleures plateformes de yield farming. Ainsi, ces interfaces apportent un bon équilibre entre la sécurité, les taux de rendement intéressants et des conditions de verrouillage raisonnables. Nous avons également considéré des facteurs externes tels que l’accessibilité de la plateforme, le service client ainsi que les crypto-monnaies acceptées.

YieldFlow, la meilleure plateforme de yield farming crypto

Cryptos actives, mais rendements passifs avec YieldFlow ! Yieldflow est une plateforme de finance décentralisée (DeFi) accessible via une appli et un site web. Elle vous propose trois solutions pour faire fructifier vos cryptos : le prêt, le staking et les pools de liquidité. Elle possède son propre token, le YFlow.

Les investisseurs intéressés par le farming se tourneront vers les pools de liquidité. Il y en a actuellement 12 , dont le pool USDT-ETH qui vous rémunère jusqu’à 18,7% en rendement annuel.

Le gros point fort de Yieldflow réside dans ses pools de liquidité partagés. Cela signifie que les utilisateurs n’ont pas besoin de fournir deux actifs différents pour participer à un pool (ex : MATIC – ETH ou USDT – ETH). Ils peuvent déposer leur actif préféré (ex : uniquement du MATIC ou de l’USDT) et Yieldflow se charge de le convertir en tokens de pool. Cela simplifie le processus et réduit les frais de transaction.

C’est très simple à utiliser : téléchargez l’appli ou naviguez vers le site, et connectez-y votre portefeuille Metamask / Wallet Connect / Coinbase Wallet. Comme toute interface décentralisée qui se respecte, nul besoin de vous inscrire ni de vérifier votre identité pour utiliser Yieldflow. Placez ensuite vos cryptos dans le pool souhaité, et recevez des jetons LP. Vous pouvez même staker ces jetons LP pour gagner un petit rendement dessus !

Ce que l’on apprécie avec YieldFlow :

- Simple, anonyme et décentralisée

- Choix d’actifs numériques de qualité

- Rendements APY transparents (15% en moyenne)

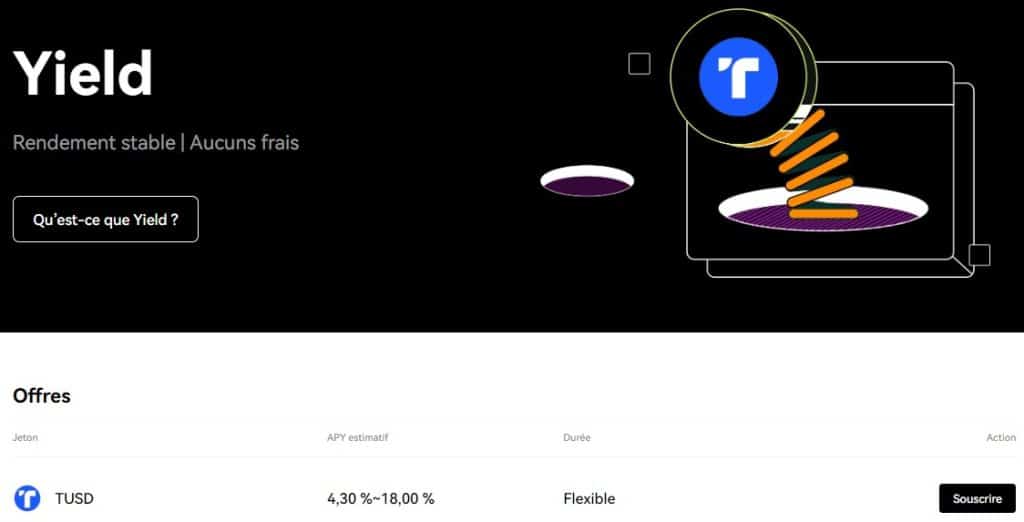

OKX, meilleure plateforme de yield farming crypto

OKX est une plateforme de crypto monnaie proposant une panoplie de services, dont le yield farming dans la finance décentralisée (DeFi). Il s’agit de l’une des plus grandes plateformes de l’industrie, permettant d’acheter des crypto monnaies, de les stocker mais aussi de les placer sous diverses formes pour générer des revenus.

En termes d’offres de yield, OKX propose un rendement compris entre 4,3 % et 18 % selon les conditions de placement, principalement la durée de l’investissement, sur le stablecoin TUSD.

En outre, OKX propose d’autres services permettant de générer des revenus passifs sur les crypto monnaies, dont le staking et l’épargne, entre autres. Ces services permettent d’accéder à des niveaux de rendement APY plus élevés, allant dans certains cas jusqu’à 100 % sur des crypto monnaies peu populaires portant un plus grand risque de perte en capital.

Ce que l’on apprécie avec OKX :

- Une plateforme crypto de renom

- Offres de yield et de placement crypto diversifiées

- Plusieurs options flexibles avec des yields élevés

Pour en savoir plus :

Les crypto-actifs représentent un investissement risqué.

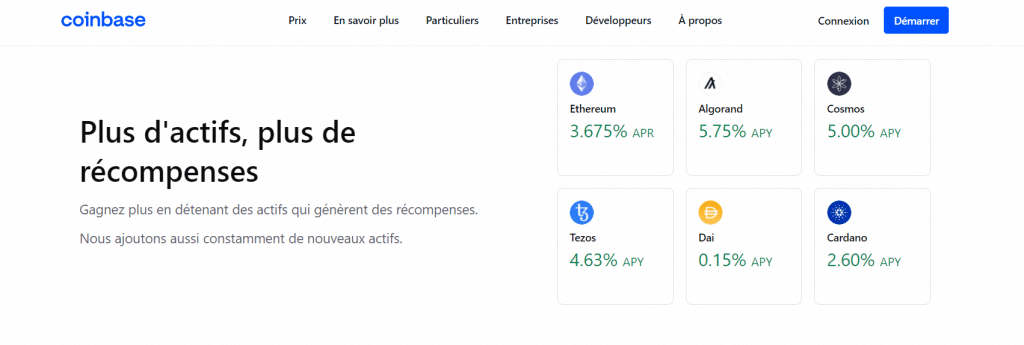

Coinbase, plateforme de yield farming pour débutants

Coinbase est l'une des plateformes d'échange la plus importante en termes d'utilisateurs avec un peu plus de 10 millions d'utilisateurs. Vous pouvez très facilement acheter des crypto-monnaies via une carte bancaire ou une carte de crédit. C'est en plus une plateforme idéale pour les débutants. Une fois que vous avez acheté vos crypto-monnaies, vous avez la possibilité de commencer à générer des intérêts.

Cela est proposé automatiquement via leur outil de staking sans nécessité de verrouillage. Comme Coinbase est entré seulement récemment sur le marché des crypto-monnaies permettant d'offrir des intérêts il ne supporte à l'heure actuelle que 6 tokens : Cosmos (5 %), Tezos (4,63 %), Ethereum (3,675 %), Algorand (5,75 %) et Dai (0,15 %) ainsi que Cardano (2,60 %). Il est à noter que quand bien même Coinbase est adapté aux débutants, ses offres de rendements annuels sont bien moins compétitives comparées aux autres plateformes.

En revanche, Coinbase dispose des protocoles de sécurité les plus avancés dans ce milieu. Cela inclut notamment le cold storage, un système de double authentification et la possibilité de créer une liste d'appareils auxquels vous pouvez donner l'accès à votre compte. En plus, Coinbase n'est pas seulement une entité régulée aux États-Unis, mais également une entreprise dans le Nasdaq. C'est également une excellente plateforme si vous voulez vous constituer un portefeuille diversifié puisqu'elle supporte plus de 50 crypto-monnaies.

Ce que nous aimons à propos de BlockFi :

- Plateforme ultra populaire

- Pas de frais sur les retraits

- Possibilité de déposer vos fonds en euros ou crypto-monnaies

Pour en savoir plus :

Les crypto-actifs représentent un investissement risqué.

DeFi Swap, plateforme de yield farming décentralisée

DeFi Swap est à la fois une plateforme d'échange et de yield farming. Elle offre aux investisseurs de cryptomonnaies un retour jusqu'à 75 % par an. Si Defi Swap est capable de proposer de tels taux c'est grâce à son propre token (DEFC). Celui-ci est le seul utilisable pour faire du yield farming sur la plateforme. Il est nécessaire de verrouiller vos crypto-monnaies au minimum 30 jours et jusqu'à un an. Avec un verrouillage de 30 jours, vous pouvez obtenir un retour sur investissement jusqu'à 30 % et 75 % pour un an.

Defi Swap existe depuis peu sur le marché, mais elle a su se faire connaître très rapidement comme l'une des meilleures plateformes de 2024. Tout d'abord c'est une plateforme d'échange entièrement décentralisée proposant également un service DeFi. Vous pouvez échanger la majorité des cryptos reconnues ainsi que certains stablecoins contre la monnaie DeFi.

Defi Swap a pour ambition de devenir la plateforme n°1 pour la finance décentralisée. Ce, dans le but que les investisseurs puissent bénéficier de taux encore plus élevés ou des options supplémentaires pour faire du yield farming dans le futur.

Pour l'instant, Defi Swap est disponible en ligne et par application décentralisée. Afin d'accéder aux options de staking et voir les intérêts, vous devez y connecter votre portefeuille.

Ce que l'on apprécie sur DeFi Swap :

- APY jusqu’à 75%

- Des périodes de staking de 30, 90, 180 ou 365 jours

- La possibilité de convertir la majorité de ses cryptomonnaies en DeFi Coin

- Une plateforme entièrement décentralisée

Les crypto-actifs représentent un investissement risqué.

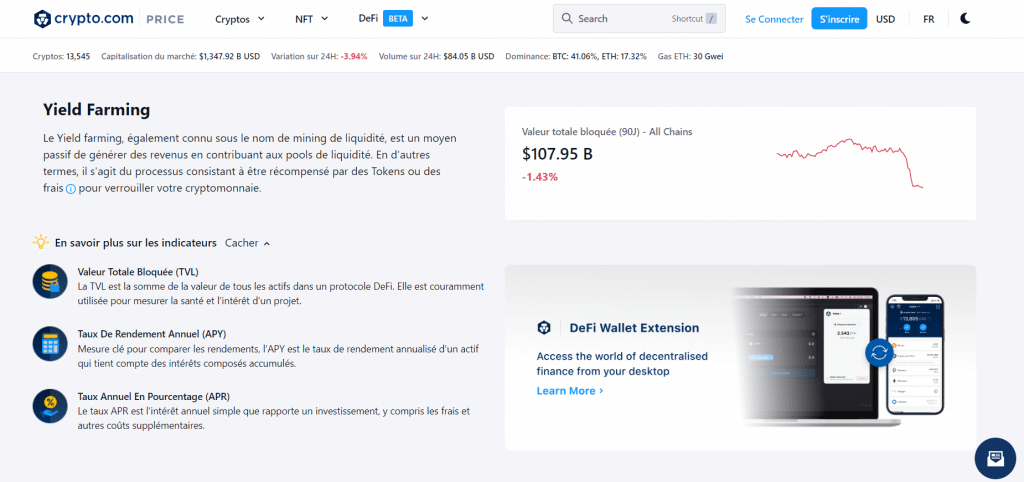

Crypto.com, plateforme fiable de yield farming sur stablecoins

Crypto.com est une plateforme qui vous propose un taux de rendement annuel jusqu'à 14 % quand vous déposez vos stablecoins tels que Tether et USDC dans votre compte. Il y a bien entendu certains facteurs qui vont déterminer le pourcentage annuel exact que vous recevrez.

Par exemple, afin d'obtenir un rendement maximal de 14 % avec Tether, vous devez verrouiller vos tokens pour trois mois. Vous devrez aussi être en mesure d'amasser au moins 40 000 tokens CRO (la crypto-monnaie de Crypto.com). En revanche, si vous déposez des tokens Tether sans amasser le montant CRO nécessaire et en considérant un retrait régulier, alors votre taux de rendement annuel chutera à 6 %. Ainsi, Crypto.com propose différents taux qui s'adaptent en fonction de différentes conditions.

En prime, Crypto.com offre un choix de plus de 250 crypto-monnaies pour faire du yield farming. Cela inclut le Bitcoin et l'Ethereum, ou encore le Litecoin et Solana en passant par Shiba Inu et Decentraland. Encore une fois, le taux de rendement annuel que vous pouvez obtenir dépend de la durée pendant laquelle vous allez verrouiller vos tokens et si vous désirez amasser des tokens CRO ou non. De plus, Crypto.com dispose d'une application mobile relativement connue vous permettant d'utiliser votre compte peu importe l'endroit où vous vous trouvez.

Ce que nous aimons à propos de Crypto.com :

- Plus de 250 cryptos différents

- Taux de rendement intéressant

- Possibilité d’augmenter votre taux annuel grâce aux tokens CRO

- Interface totalement sécurisée

Pour en savoir plus :

Les crypto-actifs représentent un investissement risqué.

Qu'est-ce que le yield farming ?

Le yield farming consiste à mettre vos crypto-monnaies à la disposition d'une plateforme en l'échange d'un revenu passif. Ce dernier peut être plus ou moins élevé selon les intérêts proposés par la plateforme. Le processus se rapproche donc d'un prêt fait à la plateforme crypto. Ainsi, la finance décentralisée (DeFi) est devenue très intéressante pour faire du yield farming, notamment grâce à de nouvelles caractéristiques telles que le minage de liquidités.

Comment fonctionne le yield farming ?

En général, lorsque vous utilisez un site de yield farming, le but est de générer des intérêts via vos cryptos, comme des dividendes sur une action en bourse. D'une certaine façon, le processus est similaire à un compte bancaire traditionnel (Livret A par exemple) où vous déposez vos économies et vous obtenez des intérêts annuels, vos fonds servant comme un prêt à l'entreprise. Le terme yield farming fait de ce fait référence à un rendement d'agriculture, où vous semez une cryptomonnaie pour en récolter les fruits.

En revanche, le yield farming est bien plus complexe qu'avoir un compte traditionnel avec des économies. Les risques sont aussi bien plus élevés. Ainsi à travers les différentes parties ci-dessous, nous allons vous expliquer les aspects fondamentaux du yield farming afin que vous puissiez comprendre comment investir et générer vos propres intérêts.

Les bases fondamentales du yield farming de cryptos

La première étape pour vous lancer dans le yield farming de cryptos débutera avec la nécessité d'effectuer un dépôt sur la plateforme de votre choix. En échange, vos fonds seront déposés dans une pool de liquidité à l'aide d'un smart contract.

Ainsi, le yield farming de cryptos ne nécessite pas un intermédiaire afin de générer des intérêts puisque le smart contract fonctionne sur une base décentralisée, contrairement aux dividendes sur action en bourse, qui sont décidés et distribués par l'entreprise. De ce fait, la pool de liquidité dans laquelle vos fonds ont été déposés permet à des individus d'emprunter du capital. Avec, en général, le but principal de faire de la spéculation, ou encore avoir de la liquidité.

Les nouvelles crypto-monnaies nécessiteront très souvent des niveaux supplémentaires de liquidité afin que les acheteurs et vendeurs du projet respectif puissent avoir accès à des conditions fluides sur les marchés.

Le taux de rendement annuel (APY)

Il y a plusieurs facteurs à prendre en compte afin de déterminer le taux de rendement annuel (APY) lorsque vous vous engagez dans du yield farming sur une plateforme. En fonction bien entendu des tokens dans lesquels vous avez investi et qui servent pour la pool de liquidité :

- Si le smart contract fournit des liquidités pour une nouvelle crypto-monnaie récemment lancée ayant une petite capitalisation boursière, alors il y a de fortes chances que le taux de rendement annuel proposé soit très attractif.

- Il n'est pas inhabituel pour de telles cryptos d'offrir des taux allant au-delà de 100 %.

- Si vous déposez des fonds pour du yield farming fournissant une pool de liquidité d'un marché boursier relativement vaste et établi, les taux de rendement annuel seront bien plus bas.

C'est l'exemple classique entre risque et récompense tout en prenant en compte que plus la récompense est élevée plus vous devriez vous attendre à une volatilité importante.

Les paires du yield farming

Une autre chose importante à connaître à propos du yield farming sur les différentes plateformes existantes est que chaque pool de liquidité fonctionne en tant qu'une paire d'échange :

- Afin d'illustrer avec un exemple, disons que votre smart contract dépose des fonds dans la pool BTC/ETH.

- De ce fait, vous fournissez de la liquidité aussi bien pour Ethereum que Bitcoin qui en échange s'assure que des niveaux suffisants de capitaux sont disponibles sur cette paire d'échange.

- Dans cet exemple, la liquidité est très certainement fournie à une plateforme qui propose un marché sur BTC/ETH.

Avec ceci en tête, quand vous vous engagez dans le yield farming, vous devez considérer la volatilité des deux tokens présents dans la paire à savoir dans notre exemple Bitcoin et Ethereum.

Les récompenses

Quand vous déposez des fonds dans un compte traditionnel à la banque, les intérêts sont payés dans la devise dans laquelle vous avez fait le dépôt. Par exemple, si vous déposez 1 000 € sur un compte en banque avec un rendement annuel de 1 %, à la fin de l'année vous aurez gagné 10 € supplémentaires. Cependant, dans le contexte du yield farming en crypto, il y a quelques différences notables à prendre en compte.

- Tout d'abord, vos intérêts payés seront distribués sous la forme de cryptos contrairement aux devises traditionnelles et aux dividendes des actions.

- Deuxièmement, il peut y avoir une légère variation de l'actif dans lequel vos intérêts sont payés.

- De toute évidence, cela va dépendre de la plateforme crypto de yield farming que vous allez décider d'utiliser.

- Par exemple, si la plateforme utilisée fonctionne à partir de la Smart Chain Binance, alors vos gains seront payés en BNB.

- De plus, il est aussi envisageable que la plateforme de yield farming paye les intérêts avec sa propre crypto, comme parfois des dividendes sont distribués en actions.

De ce fait, les récompenses et sous quelle forme vous allez les recevoir sont un facteur à considérer lorsque vous recherchez la meilleure plateforme de yield farming suivant vos stratégies.

La période de verrouillage

À travers ce guide nous avons fait plusieurs fois référence à la période de verrouillage. Elle signifie tout simplement le temps pendant lequel vous allez devoir verrouiller vos tokens avant de pouvoir effectuer un retrait. Par exemple, Crypto.com offre jusqu'à 14 % de rendement annuel sur les stablecoins quand vous verrouillez vos jetons pour au moins trois mois (Il est à noter que vous devez amasser également des tokens CRO). Cela signifie que vous ne recevrez pas votre investissement initial avant la fin de cette période de verrouillage.

Ceci dit, vous avez aussi des plateformes comme OKX qui se spécialisent dans la flexibilité des comptes sans période de verrouillage. En clair, vous pourrez déposer et retirer vos tokens à tout moment sans conditions.

La période de verrouillage est un facteur crucial à considérer lors du choix de votre plateforme de yield farming. Après tout, si vous avez besoin d'accéder à vos monnaies virtuelles et que celles-ci sont bloquées dans un smart contract vous n'aurez aucune possibilité d'effectuer un retrait jusqu'à la période définie.

La fréquence de distribution

Un autre critère à avoir en tête lorsque vous recherchez la meilleure interface de yield farming, c'est le respect de la fréquence des paiements de vos gains. Des plateformes comme OKX par exemple versent des intérêts chaque jour. Cela permet de les réinjecter dans votre compte afin de faire grossir votre capital. En revanche, certaines interfaces distribueront ces intérêts à la fin de la période de verrouillage. Cela signifie que vous n'aurez accès à aucun fond (également les gains des intérêts) jusqu'à ce que la période de verrouillage soit terminée. Là aussi c'est une différence majeure avec les actions en bourse où les dividendes sont distribué généralement trimestriellement.

Est-ce que le yield farming est rentable ?

Cela va sans dire que le principal but de faire du yield farming en crypto est de gagner de l'argent. Vous êtes donc en droit de vous demander à quel point cette stratégie rapporte ? Il n'y a pas de réponse simple et rapide à cette question. Cela, parce que de nombreux facteurs sont en jeu. En premier lieu, il est nécessaire de considérer le taux de rendement annuel que vous serez payé pour prêter vos tokens à la pool de liquidité.

Par exemple, si vous prêtez 2 000 € de cryptos avec un taux de 10 %, au bout de 12 mois vous allez obtenir 200 € de plus sous la forme de crypto monnaies. Cependant, tout n'est pas aussi évident dans le monde du yield farming de cryptos surtout parce que vos gains sont payés à l'aide de tokens et non pas de devises traditionnelles. Ainsi, vous devez prendre en compte la valeur des cryptos utilisées pour investir et à quel point leurs valeurs vont fluctuer sur les marchés d'échanges.

Les crypto-actifs représentent un investissement risqué.

Exemple

- Vous décidez d'investir dans la pool Ethereum qui offre 6 % de taux annuel.

- Vous investissez au total 1 ETH qui lors de votre dépôt avait une valeur de 3 000 €.

- 12 mois plus tard, votre 1 ETH a généré des intérêts équivalents à 0,06 ETH ce qui vous amène à un total de 1,06 ETH.

- Si on prend en compte le montant que valait 1 ETH il y a 12 mois lors de votre dépôt, vous avez donc un montant d'une valeur de 3 180 €.

- Entre-temps la valeur du token ETH a augmenté et désormais 1 ETH a pour valeur 4 000€. Vous vous retrouvez donc non pas avec 3 180 € pour 1 ETH, mais 4 240 €.

Ainsi, comme vous pouvez le constater, le but principal du yield farming est non seulement d'avoir un taux de rendement annuel élevé, mais aussi prendre en compte une potentielle hausse du token sur le marché. Si cela se produit vous gagnerez de l'argent non seulement sur votre dépôt initial, mais aussi sur vos intérêts gagnés.

Bien entendu, prenez en compte que le cas inverse peut aussi se produire comme nous allons vous l'expliquer plus en détails dans la suite de ce guide. Si la valeur du token baisse pendant que vous faites du yield farming, il est possible que votre investissement vaille moins lors de votre retrait que lors de votre dépôt initial.

Quelles cryptos pouvez-vous utiliser pour du yield farming ?

Comme brièvement mentionné précédemment, il n'y a pas de limite en théorie au nombre de crypto-monnaies et donc de tokens que vous pouvez investir afin de générer des intérêts via le yield farming. Tout simplement parce que le but principal du yield farming est de fournir l'échange d'une paire avec des niveaux de liquidité suffisants. De ce fait, quand vous considérez que toutes les paires en crypto nécessitent de la liquidité dans le but de fournir des conditions optimales sur les marchés, cela signifie que vous avez de nombreuses options possibles lors du choix du token.

Ceci étant dit, la pool de liquidité dans laquelle vous allez déposer vos tokens va fortement impacter à quel point vous allez générer des intérêts et donc gagner de l'argent.

Par exemple :

Si vous fournissez de la liquidité pour des paires importantes telles que ETH/BTC ou encore BNB/ETH, les taux de rendement annuel seront probablement relativement bas. En revanche, si vous ajoutez vos fonds à une pool de liquidité bien plus modeste comme AAVE où il a une liquidité bien plus faible, des taux bien plus compétitifs seront définitivement disponibles.

Encore une fois, les crypto-monnaies dans lesquelles vous décidez d'investir via le yield farming doivent dépendre de votre tolérance au risque. Une bonne façon de limiter les risques sur le long terme concernant le yield farming c'est de diversifier vos investissements parmi différentes paires.

Les taxes et le yield farming

Vous savez certainement que dans de nombreux pays les impôts à payer sur vos cryptos sont taxés sous la forme des gains obtenus. En clair, si vous achetez par exemple pour 1 000 € d'Ethereum et celui-ci prend de la valeur jusqu'à 1 500 €, alors ces 500 € gagnés sont imposables.

Il est aussi possible que vous soyez imposé sur vos gains perçus via le yield farming. Tout dépend de votre pays de résidence et des lois d'imposition dans ce dernier. De ce fait, il est conseillé de se rapprocher d'un agent des impôts afin d'être en règle au niveau des taxes puisque cela reste un milieu relativement nouveau et complexe à définir.

Yield farming vs Staking

Il y a souvent une confusion qui mène à croire que le yield farming ainsi que le staking sont la même chose en crypto. Cela n'est pas vraiment le cas. Bien que tous deux permettent de générer des intérêts sur vos cryptos dormantes, il y a quelques différences. En premier lieu la différence majeure se situe là où sont déposés vos fonds.

- Dans le cas du yield farming, vos cryptos sont déposés via un smart contract et à son tour celui-ci va distribuer vos fonds dans une pool de liquidité.

- Pour ce qui est du staking, vos tokens sont généralement directement déposés dans le réseau blockchain concerné.

Il y a des avantages et désavantages dans les deux cas que cela soit avec le yield farming et le staking. Par conséquent, il est important de définir quel outil est le plus adapté pour vos objectifs d'investissements et en fonction de votre tolérance aux risques.

Par exemple, le staking est potentiellement moins risqué que le yield farming puisque les tokens sont verrouillés sur la blockchain contrairement à un smart contract tierce. Cela signifie également que les intérêts proposés sont généralement plus bas comparé au yield farming. De plus, vous pouvez faire du staking uniquement sur un réseau blockchain qui utilise le mécanisme de proof-of-stake. Contrairement au yield farming qui peut généralement être accessible à partir de n'importe quelle crypto-monnaie. Il existe même des cryptomonnaies avec un protocole dédié au yield farming comme AAVE.

Est-ce que le yield farming est fiable ?

Avant de vous lancer dans l'aventure du yield farming, il est indispensable de considérer les risques. Après tout, si de nombreuses pools de liquidité peuvent payer des intérêts de plus de 10 % voire 100 %, les risques de pertes vont être de toute évidence bien plus conséquents également comparé à un compte en banque traditionnel.

Les principaux risques que nous avons identifié en analysant les meilleures plateformes de yield farming sont les suivants :

La volatilité du cours du token

Le premier risque à prendre en compte lorsque vous vous apprêtez à vous lancer dans le yield farming en crypto c'est de prendre en compte les fluctuations du cours du token sur les marchés. Ainsi :

- Disons que vous investissez 1 000 € dans une pool de liquidité d'un token récemment lancé qui propose un APY à hauteur de 50 %.

- À la fin de l'année, vous aurez donc 50 % plus de tokens qu'au début de votre dépôt.

- En théorie, cela signifie que vos 1 000 € se sont transformés en 1 500 € désormais.

- Cependant, si la valeur du token sur les marchés a baissé de 80 %, votre investissement vaut considérablement moins. Vos tokens d'une valeur de 1 500 € valent désormais sur les marchés une valeur de 300 €.

C'est pourquoi, il est préférable d'investir sur des pools de liquidité contenant des tokens avec une importante capitalisation. Il y a bien entendu toujours un risque que la valeur de tels tokens baisse, mais ce risque est bien moindre face à des projets avec moins de liquidité.

Le risque de la plateforme

Une grande majorité des meilleurs outils pour faire du yield farming sont offerts par des plateformes tierces. Indépendamment du fait que la plateforme fonctionne sur une base centralisée ou non, vous devez garder en tête que vos fonds ne sont jamais sûrs à 100 %.

- Par exemple, si vous investissez vos fonds sur une plateforme de yield farming centralisée, vous faites confiance à cette interface.

- Cela signifie que vous devez faire confiance à cette dernière pour protéger vos fonds contre toutes éventualités.

- Vous devez être aussi certain que cette plateforme va vous payer les gains qu'elle vous doit et qu'elle acceptera votre opération de retrait pleinement lorsque vous en ferez la demande.

Dans le cas d'une interface décentralisée comme AAVE, votre accord sera honoré par un protocole de smart contract. Bien que les smart contracts soient connus pour être inchangeables et transparents, ils ne sont pas sûrs à 100 %. Nous sous-entendons qu'il y a toujours une chance qu'une faille puisse être découverte dans le code. Si cela se produit elle pourrait être exploitée. Ainsi, vous n'êtes pas à l'abri que vos fonds soient en position de risque.

Les Rug pulls

En anglais le terme "rug pull" existe en crypto pour définir une arnaque dans laquelle un individu va créer un projet lançant une nouvelle monnaie, cherchant à acquérir des investisseurs puis abandonnant le projet en conservant l'argent. Cela se produit notamment parfois lors de collectes de fonds. Ainsi, en injectant des fonds dans un projet de yield farming avec des intérêts très élevés qui s'avère être un rug pull, vous allez perdre l'ensemble de votre investissement.

Le risque de liquidité

Un autre risque à prendre en compte avant d'investir vos fonds dans un yield farming c'est la pool de liquidité. En effet, si cette dernière nécessite une période de verrouillage vous ne pourrez pas accéder à vos fonds pendant le temps défini. Cela peut être un problème si vous avez besoin d'accéder à ceux-ci rapidement ou encore que la valeur du token s'écroule et que vous désirez vendre.

Conclusion

Ce guide pour les débutants en crypto avec le yield farming a rassemblé les différents avantages et désavantages de ce milieu. Le point principal étant que les meilleures interfaces de yield farming sur le marché vous permettent d'obtenir de générer un revenu passif grâce à vos crypto-monnaies de façon sécurisée et souple.

Selon nous, OKX reste la meilleure plateforme de Yield Farming puisque cette dernière offre des taux attractifs. De plus, il n'y aucune période de verrouillage et créer un compte ne prend que quelques minutes avant de pouvoir commencer à investir.

Les crypto-actifs représentent un investissement risqué.