IPO Bourse : guide introduction en bourse pour 2024

Pour entrer sur le marché boursier, les entreprises réalisent une introduction en bourse via une offre publique initiale (Initial Public Offering) mieux connue sous l’appellation d’IPO. Cette opération les font passer d’entreprises privées à entreprises accessibles au grand public. C’est une étape cruciale dans le parcours boursier d’une entreprise surtout que beaucoup d’analystes estiment qu’une IPO réussie est un bon signal pour un bel avenir en bourse. Avant d’aller plus loin, une question mérite d’être posée : Pourquoi la procédure d’ une IPO est-elle importante dans la vie d’une entreprise?

Alors, dans ce guide bien détaillé, nous tenons à faire une présentation complète et exhaustive de qu’est ce qu’une IPO. D’abord, nous vous présenterons les introductions en bourse françaises, américaines, britanniques et internationales à surveiller en 2024 ; histoire de rester dans l’actualité. Après, nous vous définirons le concept, les avantages et les inconvénients pour les entreprises qui réalisent une introduction en bourse.

Nous répondrons à la question de l’importance de l’IPO dans la vie de l’entreprise. Après nous développerons comment se forme le prix des actions à travers les IPO et comment acheter les actions dans un courtier. Des conseils vous seront donnés pour rentabiliser votre investissement après introduction en bourse d’une entreprise. En fin de compte, nous vous dirons quelles seront les IPO à surveiller pour l’année 2024.

Comment investir dans une IPO ?

Après que nous vous avons présenté au grand complet le terme financier IPO, vous devez vous demander certainement comment investir dans une introduction en bourse. La réponse est simple: choisir un broker et suivre le processus d’investissement en bourse lié à ce broker.

Dans ce guide, nous ferons une démonstration pour vous avec le broker eToro.

Voici les 5 étapes à suivre pour investir dans une IPO avec eToro :

- 1 – Ouvrir un compte eToro

- 2 – Vérifier son identité

- 3 – Déposer des fonds

- 4 – Choisir l’action et configurer son trade

Votre capital est à risque. D’autres frais s’appliquent. Pour plus d’informations, visitez etoro.com/trading/fees.

Pourquoi eToro ? Car il permet d’investir en bourse sans commission sur les actions au comptant (sans effet de levier). Les traders pourront trouver leur compte sur ce site de trading, qui propose des fonctionnalités intéressantes comme le trading social ou un compte demo pour s’entraîner.

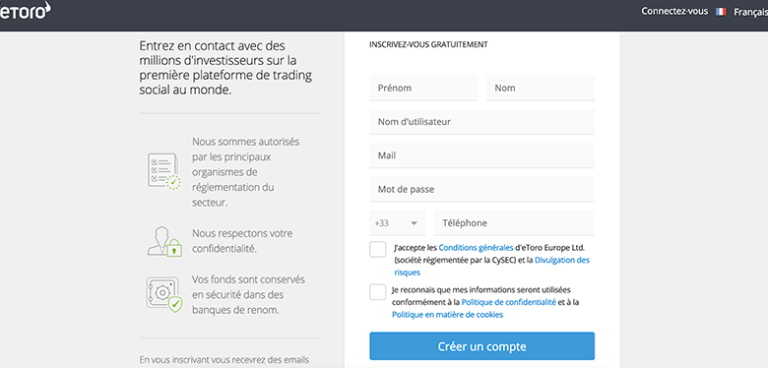

Ouvrir un compte eToro

L’ouverture d’un compte sur le broker eToro est assez simple. Vous allez sur la version web ou mobile du broker puis vous sélectionnez “Inscrivez-vous”. Le site vous dirigera vers une page qui vous demandera d’entrer les informations suivantes:

- Nom d’utilisateur

- Mot de passe

Le nom d’utilisateur est le nom qui s’affiche en haut de votre écran. L’e-mail est important dans le processus de confirmation et le mot de passe vous aide à sécuriser votre compte.

Une fois que vous avez mis ces infos, cochez les deux cases en bas. L’une reconnaît que vous acceptez les conditions générales et l’autre c’est pour vous mettre d’accord à la politique de cookies.

Vérifier son identité

La vérification de l’identité est importante pour eToro pour entériner l’existence légale du trader. Pour faire la vérification, vous allez dans le tableau de bord, vous verrez “compte”, remplissez le formulaire et envoyez une pièce d’identité.

Le formulaire va vous demander quelques informations personnelles, qui recevront une validation lorsque vous soumettrez la pièce d’identité.

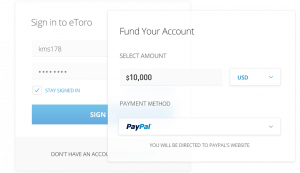

Dépôt de fonds

Toujours dans le tableau de bord, vous verrez l’option “déposer des fonds”. Vous cliquez dessus, une page s’ouvrira et vous demandera d’entrer le montant et de choisir le moyen paiement que vous souhaitez utiliser pour créditer votre compte.

Notons qu’eToro offre une panoplie de méthodes de paiement sur sa plateforme.

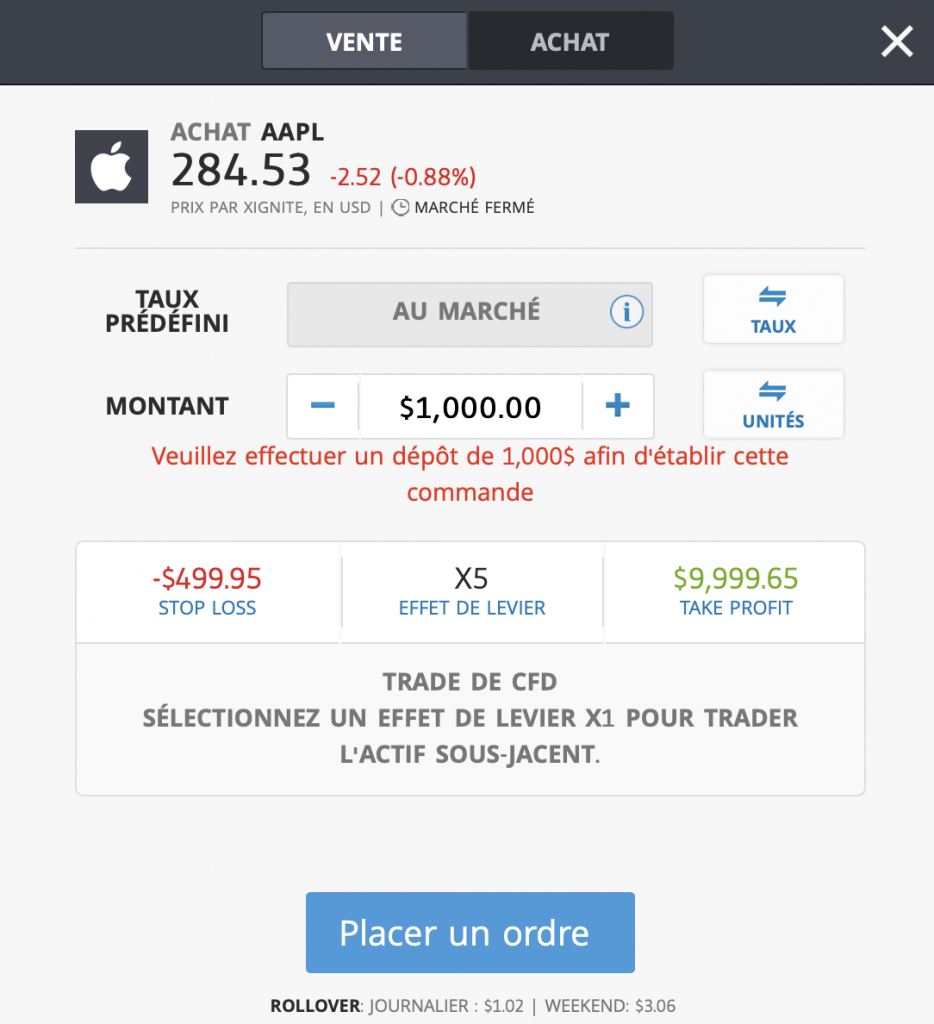

Choisir l’action à acheter et investir

Le choix de l’action est beaucoup plus simple. Vous allez juste cliquer sur le nom de l’entreprise dans la barre de recherche. Puis, une fois que vous avez balancé la recherche, vous verrez l’action apparaître. Vous cliquez dessus pour commencer à investir sur l’entreprise.

En attendant l’entrée en bourse des entreprises citées dans ce guide, vous pouvez investir dans des entreprises de tout horizon sur eToro. On peut citer Apple, Google ou Amazon parmi des centaines d’autres.

Quelles IPO françaises surveiller en 2024 ?

Cette année, il y a pas mal d’entreprises françaises qui ont évoqué l’idée de déposer leur prospectus d’IPO pour faire partie de la bourse de Paris.

La majorité d’entre elles sont motivées par l’idée de levée de fonds nécessaires pour financer leur projets de croissance et d’expansion, le souci de reconnaissance auprès du public est un argument de taille dans l’univers des raisons pour s’introduire en bourse.

Les introductions en bourse françaises à surveiller en 2021 sont :

- 1 – Tivoly

- 2 – Pherecydes Pharma

- 3 – Stellantis

Votre capital est à risque. D’autres frais s’appliquent. Pour plus d’informations, visitez etoro.com/trading/fees.

Regardons-les introductions en bourse plus en détails.

Introduction en bourse Tivoly

Tivoly est une entreprise française fondée en 1917 par Lucien Tivoly. Elle est spécialisée dans la conception et la fabrication d’outils coupants et accessoires électroportatifs.

Elle est détenue principalement par la holding Tivoly qui possède 73.1% des parts de l’entreprise (chiffres 2019).

IPO Tivoly, pour quand ?

Le 24 novembre 2020, l’entreprise avait annoncé après une réunion de son conseil d’administration que l’introduction en bourse se fera à la fin du mois janvier 2021. L’entreprise privilégie le transfert de cotation de titres qui d’après les responsables leur permettra de diminuer les coûts liés à la cotation sur le marché boursier.

La cotation de titres fait partie des types d’IPO que nous aurons à développer plus loin dans cet article.

Pourquoi faudra-t-il suivre l’IPO Tivoly ?

L’introduction en bourse de Tivoly est à surveiller de très près parce que l’entreprise est le leader français dans son secteur. Ensuite, Tivoly fournit des gammes de produits de très bonne qualité et pas chers sur le marché.

C’est une société avec plus d’un siècle d’histoire dans le milieu des affaires français. Combien d’entreprises ont su résister jusqu’à 100 ans ? Alors, vous traders, nous vous conseillons de vous tenir informés quant à l’introduction en bourse de Tivoly.

IPO Pherecydes Pharma

Pherecydes Pharma a été fondée en 2007 et évolue dans le secteur de la biotechnologie. Son activité principale se résume à la fabrication de traitements contre les infections bactériennes résistantes.

La société est détenue par ACE Management, Elaia, Go Capital, Omnes Capital, Karista, Fa Dièse, BMSystems et des investisseurs privés.

IPO Pherecydes, pour quand ?

L’entreprise biotech français à déposé son dossier d’introduction en bourse le 20 janvier 2021 avec l’objectif de financer ses premiers essais cliniques de traitements en phagothérapie. En fait, l’entreprise cherche à lever 7 à 8 millions d’euros. Pour se faire, Pherecydes compte mettre en place 166 599 actions sur le marché au prix de 6 euros l’action.

Les titres seront disponibles sur Euronext Growth le 9 février. Les responsables ont évoqué la place à une augmentation de l’offre de titres mais cela va dépendre de la pression du marché à acquérir les actions de Pherecydes Pharma.

Pourquoi faudra-t-il suivre l’IPO Pherecydes ?

L’action Pherecydes promet beaucoup sur le marché financier vu que la société évolue dans un secteur à fortes potentialités. L’entreprise est le pionnier des virus tueurs de bactéries. Elle a développé plus de 10 ans d’expériences dans ce secteur bactériologique; ce qui fait d’elle une référence française à l’international.

IPO Stellantis

Stellantis est une multinationale spécialisée dans l’industrie de l’automobile. C’est une entreprise qui a été fondée le 16 janvier 2021 après la fusion entre le groupe PSA et Fiat Chrysler Automobiles.

Donc, Stellantis renferme sous sa bannière les grandes marques de voiture comme Peugeot, Maserati, Dodge etc… Malgré que la fusion compte 14 marques à son actif, Stellantis n’est que sixième au classement des constructeurs d’automobile mondiaux.

IPO Stellantis, pour quand ?

Stellantis s’est en fait déjà introduite en bourse le 18 janvier 2021 sur Euronext. Elle a émis 3 119 934 695 au moment de l’introduction en bourse. La cotation de l’action Stellantis s’est établie à 12,570 euros. La capitalisation boursière de Stellantis s’élevait au cours de l’introduction à 39,2 milliard d’euros. Au 20 janvier, l’action avait atteint 13.904 euros, jusque là le pic de l’action Stellantis.

Faut-il s’intéresser à cette IPO ?

L’entreprise Stellantis n’a explosé en bourse contrairement aux prévisions. Son cours s’est stabilisé entre 12-13 euros. Jusqu’à date, l’action n’a jamais descendu plus bas que son prix d’introduction. Ce qui dénote un brin d’optimisme pour l’avenir de l’entreprise en bourse.

On doit comprendre qu’avec la crise sanitaire, le secteur de l’immobilier n’a pas été des plus performants sur le marché.

Bon à savoir : en attendant les introductions en bourse de ces entreprises, vous pouvez déjà acheter des actions des actions françaises du CAC 40 sur eToro. On peut citer Bouygues, EDF, Orange ou FDJ parmi bien d’autres.

Quelles IPO américaines surveiller en 2024 ?

Presque chaque jour, de nouvelles entreprises américaines s’introduisent sur le marché boursier des états unis. Vu que la bourse de New York qui est la plus grande place boursière au monde, les entreprises américaines sont plus que tentées à faire leur IPO avec l’espoir de récolter suffisamment dans cette levée de fonds.

Voici les introductions en bourse américaines à surveiller pour l’année 2023 :

Votre capital est à risque. D’autres frais s’appliquent. Pour plus d’informations, visitez etoro.com/trading/fees.

Regardons ces introductions en bourse plus en détails.

IPO TikTok Global

TikTok est un réseau social fondé en 2016 par la société chinoise ByteDance qui a explosé aux yeux du monde au cours de la période du confinement en 2020.

L’entreprise a explosé sur sur dans le monde technologique à cause de ses multiples fonctionnalités innovantes dans le secteur du divertissement. Elle compte à son actif 689 millions d’utilisateurs et se place 7ème au classement des réseaux sociaux les plus utilisés au monde.

IPO Tiktok, pour quand ?

Il y avait beaucoup de spéculations quant à l’introduction en bourse de TikTok sur le marché en 2020. En fait, l’IPO pourrait se faire cette année mais la date précise n’a pas encore été communiquée.

Actuellement, on estime la valeur marchande du réseau social à 180 milliards – et beaucoup attendent avec impatience son entrée en bourse !

Pourquoi faut-il s’intéresser à l’IPO Tiktok ?

À l’instar des autres entreprises technologiques, l’action TikTok pourrait bien cartonner en bourse après son introduction en bourse. L’entreprise a des fondements vraiment solides et sa popularité ne cesse de s’accroître de jour en jour.

Avec ces 682 millions utilisateurs actifs chaque mois, TikTok sera sans doute l’une des sensations de la bourse cette année. Il est très populaire auprès des jeunes et sa plateforme pourrait servir comme un réseau de network et de Marketing.

Le seul bémol de l’IPO Tiktok est le risque de bannissement aux États-Unis.

Introduction en Bourse Airbnb

Airbnb est une entreprise américaine fondée en 2008 qui se spécialise dans les services de location et de réservation de maisons. L’entreprise s’est établie dans plus de 192 pays et compte plus de 7 millions d’utilisateurs.

Malheureusement, depuis 2018 à cause du poids des régulations, l’entreprise peine à se développer. La crise sanitaire l’a en effet d’autant plus plongé au bord du précipice.

Quand a eu lieu l’IPO d’Airbnb ?

Airbnb a fait son introduction en bourse le 10 décembre 2020 sur la bourse de New York. Au moment de l’introduction, la cotation de l’action Airbnb se faisait à 68 dollars. Il n’a pas fallu plus d’une journée à l’action Airbnb pour survoler en bourse.

En fait, l’action d’Airbnb est passée à 146 dollars l’action la journée qui a suivi l’IPO ; ce qu’a fait progresser la capitalisation boursière de l’entreprise à 86.5 milliards.

Pourquoi faut-il s’intéresser à l’entrée en bourse d’Airbnb ?

L’entrée en bourse d’Airbnb survient après que l’entreprise a accumulé plus de 2 milliards d’euros de dettes. Cependant, malgré les situations financières difficiles de l’entreprise avant l’introduction en bourse, Airbnb a vraiment cartonné sur les marchés boursiers.

Actuellement son action s’échange à 192,74 dollars sur le marché – d’où une augmentation de 190% par rapport à son entrée ! Vous pouvez d’ores et déjà profiter de cette action prometteuse en l’achetant sur un courtier en bourse à l’image d’eToro

IPO Starlink

Starlink n’est pas une entreprise à part entière. C’est un projet d’accès à internet par satellite lancé par l’entreprise aérospatiale d’Elon Musk, SpaceX.

Ce projet est en cours de déploiement. Musk se fixe un objectif clair et précis avec Starlink. 40 millions d’abonnés d’ici 2025 pour un chiffre de 30 milliards de dollars.

IPO Starlink, pour quand ?

Les rumeurs d’une introduction en bourse en 2020 pour Starlink ont été effectuées dans un contexte où les proches observateurs pensent que Musk voulait séparer Starlink de SpaceX.

En fait, dans un tweet récent, Musk a confirmé la possibilité d’une Initial Public Offering mais sous condition que la croissance des revenus sera régulière et prévisible.

Pourquoi faut-il s’intéresser à cette IPO ?

Le projet Starlink est un projet très ambitieux et pourra être un des grands concurrents de la 5G. SpaceX prévoit de développer des satellites en dehors des États-Unis pour agrandir son réseau à travers le monde. Ces faits proprement évoqués feront de Starlink une IPO prometteuse.

IPO Instacart

Instacart est une entreprise californienne fondée en 2013 qui se spécialise dans la livraison des produits alimentaires à l’aide de livreurs indépendants.

C’est sur une application mobile que se font les services d’Instacart. Les services de l’entreprise sont disponibles dans plus de 5500 villes mais uniquement des États-Unis et du Canada.

IPO Instacart, pour quand ?

L’entreprise Californienne prévoit de faire son entrée en bourse pour 2021. Elle a choisi Goldman Sachs comme banque pour assurer le dossier d’indtroction en bourse. D’ailleurs, le CEO de Goldman Sachs a fait savoir qu’il comptait lever plus de 30 milliards de dollars au moment de l’IPO d’Instacart.

Pourquoi faudra-t-il suivre l’IPO d’Instacart ?

Instacart est une introduction en bourse très attendue aux États-Unis parce que l’entreprise a réalisé de très bons résultats en 2020.

L’introduction en bourse d’Instacart est prometteuse pour les statistiques qu’a enregistrées l’entreprise sur la dernière année. Le CEO avait déclaré que pendant le confinement, la croissance qu’ils avaient réalisée en cinq ans s’était produite en 5 semaines.

Votre capital est à risque. D’autres frais s’appliquent. Pour plus d’informations, visitez etoro.com/trading/fees.

IPO Robinhood

Robinhood est le Facebook des services financiers aux États-Unis tant que sa popularité s’est accrue rapidement auprès des jeunes. En effet, l’entreprise californienne a été fondée par Baiju Bhatt et Vladimir Tener en 2013.

L’entreprise doit sa popularité à sa non facturation des frais de transactions mais aussi à l’interface simple et intuitive de sa plateforme. Le nombre d’utilisateurs est passé de 400 000 à 13 000 000 en l’espace de 7 ans.

IPO Robinhood, pour quand ?

Robinhood a choisi Goldman Sachs pour son dossier d’introduction en bourse et d’après les analystes, la valeur de l’entrée serait de 20 milliards. L’introduction en bourse sera sûrement au cours de cette année 2021 mais la date précise n’a pas été révélée par les responsables. Toutefois, les commandes Pre-IPO peuvent être effectuées.

Pourquoi faudra-t-il suivre l’IPO Robinhood ?

L’action de Robinhood pourrait être vraiment l’une des révélations de l’année. D’abord, sa croissance fulgurante dans le secteur de courtage en ligne. Ensuite, sa renommée sur le marché pourrait lui être bénéfique.

Enfin, la société pourrait mettre sa propre action sur sa plateforme de trading.

IPO Eaze

A l’instar d’Instacart, Eaze est une société californienne qui offre des services de livraison à partir d’une application mobile. Eaze a été fondée en 2014 pour permettre aux californiens d’entrer en contact avec les dispensaires de Cannabis. On le surnomme Uber du Cannabis.

Pour ceux qui n’ont pas de licence de marijuana médicale, Eaze fournit son application Eaze MD qui offre des consultations par appel vidéo en direct avec des médecins à la demande. En 2017, Trois ans après son lancement, l’entreprise a cru de 300%.

IPO Eaze, pour quand ?

Les spéculations concernant l’IPO d’Eaze reviennent depuis 2018 mais ce sera peut-être pour 2021. La compagnie n’a pas annoncé comment elle souhaite procéder par l’introduction en bourse et combien de fonds elle compte récolter.

Pourquoi faut-il s’intéresser à l’IPO Eaze ?

Eaze différencie ses services des autres services de marijuana médicale en optimisant son algorithme de livraison qui permet à la plupart des livraisons de se produire entre 10 et 20 minutes.

Au regard de cette analyse de la compétition, Eaze peut bien prétendre à une introduction en bourse réussie sur la bourse de New York.

DoorDash IPO

Encore une entreprise qui fonctionne à partir d’une application mobile. DoorDash est une entreprise spécialisée dans les services de livraison de nourriture qui est disponible aux États-Unis, au Canada et en Australie. Elle a été fondée en 2013 et, depuis lors, elle a connu une croissance considérable sur le marché.

L’entreprise rapporte que plus 800 000 livraisons sont effectuées par jour sur sa plateforme, près de 245 000 commerçants utilisent sa plateforme.

Quand a eu lieu l’IPO DoorDash ?

Doordash avait lancé son introduction en bourse le 9 décembre 2020. Tout comme Airbnb, l’entrée en bourse de Doordash a été une réussite. En effet, sa cotation a évolué de 86% passant de 102$ à 188$ l’action.

Les investisseurs ont déclaré que ça a été le bon moment de lancer l’IPO vu que l’entreprise a enregistré de très bons résultats en 2020.

Pourquoi s’intéresser à l’entrée en bourse de DoorDash ?

Certains estiment que l’introduction en bourse de Doordash est surestimée vu la croissance de Doordash sur les marchés. À présent, l’action de Doordash s’achète à 198,22 $. Comparé au prix de l’IPO, cela fait une augmentation de 94% !

L’entreprise Doordash cartonne depuis des mois dans le secteur de la livraison de nourritures aux USA. La Covid lui a permis de prendre plus d’ampleur sur le marché des états unis. Ce n’est pas anodin si une journée après l’IPO, l’action de Doordash a progressé de 86%. On aurait pu choisir Airbnb mais vu ses mauvais résultats pendant la Covid, on ne les a pas inclu

Jusque là, l’entrée en bourse de Doordash est un pur succès et les investisseurs peuventainsi inclure ces actions dans leur portefeuille de titres en toute confiance. eToro vous propose d’investir dès maintenant.

Bon à savoir : en attendant les introductions en bourse des entreprises qui n’ont pas encore fait la leur, vous pouvez déjà acheter des actions des actions américaines du Nasdaq et du NYSE. sur eToro. On peut citer Tesla, Facebook ou encore Netflix parmi tant d’autres.

Quelles IPO britanniques faudra-t-il surveiller en 2024 ?

D’après les statistiques de Statista, la bourse de Londres serait la deuxième place boursière au monde. Ce qui fait d’elle une espace boursière très attrayant qui accueille près d’une dizaine d’IPO chaque année.

Pour 2021, voici les introductions en bourse britanniques à surveiller dans la bourse de Londres.

Tous les détails concernant ces entrées en Bourse prochaines sont ci-dessous.

Darktrace IPO

Darktrace est une entreprise britannique fondée en 2013 qui s’est spécialisée dans la cybersécurité. C’est en fait le leader mondial dans la cyberdéfense. Darktrace utilise les technologies de l’intelligence artificielle pour créer des suites de logiciels capables de répondre au besoin de la cybersécurité.

C’est une entreprise créée par des cadres de la cyber intelligence du gouvernement et de quelques mathématiciens.

IPO Darktrace, pour quand ?

Darktrace planifie son entrée en bourse pour 2021 avec l’objectif de pouvoir lever 3.8 milliards de livres sterling. L’IPO de Darktrace semble être mise en retard à cause de la procédure judiciaire lancée contre Lynch un de ses fondateurs. L’entrée en bourse devrait être effectuée depuis bien avant mais la Covid l’en a empêché.

Pourquoi surveiller l’IPO de Darktrace ?

La société britannique est une référence mondiale dans son domaine et beaucoup voit l’entreprise cartonner en bourse après son entrée. De par les technologies innovantes. Darktrace c’est une while avec plus de 15 ans dans le monde de la cyber intelligence.

Darktrace a une renommée mondiale dans son secteur. Le secteur de la cybersécurité devient un enjeu majeur du monde digital actuel. Une entreprise qui viendra avec une formule qui inclura confidentialité et sécurité captera une grande part du marché. C’est ce que cherche à faire Darktrace. Son action pourra donc bien cartonner en bourse.

EG Group

EG Group est une entreprise britannique basée à Blackburn qui s’est spécialisée dans les services de détails dans les stations-service et les points de restauration. En 2019, l’entreprise a rapporté qu’elle explore plus de 5866 sites pour un chiffre d’affaires de 20 milliards d’euros.

L’entreprise est détenue par TDR capital ( 50% des parts), Zuber Issa (25% des parts) et Mohsin Issa (25% des parts).

IPO EG Group, pour quand ?

Cette introduction en bourse avait été annoncée depuis 2019 mais elle n’a pas eu lieu. Il y a de fortes possibilités que l’IPO puisse être réalisée cette année 2021 après plus d ‘une année d’annonce. En 2019, lorsque les rumeurs sur L’IPO de l’entreprise, on disait qu’elle souhaitait récolter 10 milliards de livres sur le marché boursier mais ce montant n’a jamais été confirmé par l’entreprise.

Pourquoi suivre l’IPO d’EG Group ?

Le marché est à l’affût de l’IPO depuis à peu près 1 an. Malgré des résultats négatifs en 2019, l’entreprise reste tout de même viable. On ne prévoit pas que son action ne va pas faire une fulgurance sur les marchés boursiers mais ce sera un bel actif à miser pour ses perspectives de long terme.

Trustpilot IPO

Trustpilot est une entreprise britannique fondée en 2007 qui fonctionne comme un site web d’évaluation des consommateurs. Elle travaille en recueillant les évaluations et les avis des consommateurs du monde entier.

Les consommateurs peuvent créer des comptes gratuits pour partager leurs expériences avec les entreprises, et les entreprises peuvent créer des comptes gratuits pour répondre.

IPO Trustpilot, pour quand ?

Au mois de novembre 2020, l’équipe de Trustpilot a déclaré qu’il comptait effectuer son Initial Public Offering en 2021, avec l’objectif de récolter 1 milliard de dollars sur les marchés financiers.

Pourquoi surveiller l’IPO de Trustpilot ?

Après avoir vu des cadres de l’entreprise laisser le navire, Trustpilot a connu des jours sombres mais après la pandémie et de nombreux investissements dans les services de feedback automatique, cela a permis à l’entreprise de souffler un peu. Donc, l’intérêt pour Trustpilot ne doit pas s’effriter.

Votre capital est à risque. D’autres frais s’appliquent. Pour plus d’informations, visitez etoro.com/trading/fees.

IPO Deliveroo

Deliveroo est l’équivalent anglais de Doordash. En fait, Deliveroo est une entreprise de livraison de nourriture qui sert d’intermédiaire entre l’acheteur et le restaurant.

L’entreprise dessert plus de 10 pays à travers le monde. En 2018, l’entreprise a réalisé un chiffre d’affaires de 476 millions de livres sterling mais a accusé une perte nette de 232 millions de livres sterling.

Initial Public Offering Deliveroo, pour quand ?

Le 18 janvier 2021, Deliveroo a annoncé qu’il fera son entrée en bourse en 2021. D’après les informations relayées par Business Insider qui avait été en contact avec une source proche de l’entreprise,

L’PO pourra se faire en avril 2021. Si l’entreprise a attendu pour lancer son introduction en bourse c’est sûrement à cause de la procédure de 2020 de la CMA pour violation des principes de la compétition.

Pourquoi suivre l’IPO de Deliveroo ?

Deliveroo est une entreprise qui peut avoir le même parcours sur le marché boursier que son homologue américain. Mais, la place boursière américaine n’a pas les mêmes structures que celle de Londres. Doit-on prévoir une croissance vertigineuse de l’action Deliveroo en bourse ? Si cette hausse se réalise, sera-t-elle résiliente ?

McLaren

Le groupe McLaren est un ensemble d’entreprises de haute technologie impliquées dans la conception et le développement de voitures de Formule 1, de voitures de route à hautes performances, de systèmes électroniques et de matériaux composites.

La société a été fondée par Bruce McLaren. Actuellement, la société est détenue par Bahrain Mumtalakat Holding Company qui possède 56% des parts de l’entreprise.

IPO McLaren, pour quand ?

Après que le PDG de l’entreprise a évoqué l’idée d’une restructuration, les rumeurs concernant une introduction en bourse de McLaren Group sont devenues fréquentes. L’IPO sera très importante pour l’entreprise qui après le coronavirus qui connaît des problèmes de fonds de roulement. C’est pourquoi il a par ailleurs emprunté de la banque de Bahreïn.

Faudra-t-il surveiller l’IPO McLaren ?

La pandémie a vraiment eu un impact sur les entreprises. Cela dit, elle a fait plonger le groupe McLaren dans la crise financière. Alors, pour l’avenir boursier du groupe Mclaren, on ne peut être optimiste quant à la performance du secteur dans la bourse de Londres à court terme, mais le long terme pourra être plus prometteur.

Jaguar Land Rover

Jaguar Land Rover est un constructeur automobile fondé le 18 janvier 2008 par Tata Motors. Son siège social se trouve en Grande Bretagne.

Elle est spécialisée principalement dans la conception et la fabrication de voitures de luxe et de sport. L’entreprise vend une voiture chaque minute.

IPO Jaguar Land Rover, pour quand ?

L’IPO de Jaguar Land Rover avait été annoncée depuis 2019 mais n’a pas eu lieu. Cette année, le marché mise sur l’introduction en bourse du constructeur britannique. Bien qu’il n’y ait pas de date précise pour l’IPO, on l’annonce déjà comme l’une des IPO qui pourrait marquer la bourse de Londres.

IPO Jaguar Land Rover, pour quand ?

Jaguar Land Rover est une référence britannique dans l’automobile surtout pour les voitures de luxe. Son introduction en bourse devrait être une réussite mais ne devrait pas connaître une croissance vertigineuse vu la performance du secteur de l’automobile.

Votre capital est à risque. D’autres frais s’appliquent. Pour plus d’informations, visitez etoro.com/trading/fees.

VUE International

VUE International est une entreprise britannique œuvrant dans le domaine du cinéma. Elle a été fondée en 1999 sous le nom de Spean Bridge Cinéma mais 4 ans plus tard, elle deviendra Vue international.

La multinationale opère dans 10 pays dont neuf pays européens et Taïwan. L’entreprise était obligée de fermer ses portes à cause de la crise sanitaire au mois de mars. Elle a essayé de rouvrir mais pas au même succès qu’avant la Covid.

IPO VUE International, pour quand ?

En 2018, l’introduction en bourse de Vue international a été reportée parce que l’un des principaux actionnaires avait envisagé de vendre sa part de la société. L’IPO de vue pourrait finalement se faire cette année parce que l’entreprise compte récolter énormément de fonds après avoir été grandement touchée par la crise sanitaire.

Faudra-t-il s’intéresser à l’IPO de VUE International ?

Le verdict concernant l’entrée en bourse de vue international est plutôt moyen vu que la pandémie frappe encore de plein fouet les pays d’Europe. Le vaccin ne signifie pas que le retour à la normale est pour bientôt. Malgré que cette une entreprise avec de très bonnes bases, son IPO ne devrait pas secouer la bourse de Londres.

BrewDog IPO

BrewDog est une compagnie britannique fondée en 2007 par James Watt et Martin Dickie qui se spécialise dans la production de bière.

C’est un important investisseur dans Crowns & Hops, une marque de bière artisanale et une brasserie en projet qui vise à devenir le premier brasseur à capitaux noirs d’Inglewood, en Californie.

IPO BrewDog, pour quand ?

BrewDog avait levé 1.2 millions de livres lors d’un crowdfunding en septembre dernier. L’entreprise planifie son Initial Public Offering pour l’année 2021. Actuellement, l’entreprise a une valeur marchande de 2 milliards de dollars et a réalisé 300 de revenus en 2019. C’est une introduction en bourse très attendue au Royaume-Uni.

Faudra-t-il s’intéresser à l’IPO BrewDog ?

Brewdog avait perdu près de 8 millions de livres au cours du premier semestre de 2020 mais a pu compter sur les ventes en ligne.

On ne peut prévoir avec exactitude ce qui se passera au lendemain de l’introduction en bourse de Brewdog mais on sait que c’est une entreprise appréciée par les anglais. Cette belle image de marque pourra ainsi jouer en la faveur de cette entreprise.

The Proof of Trust

The Proof of Trust est une société britannique qui a conçu et breveté une technologie de blockchain innovante et perturbatrice qui pourra remodeler les processus juridiques, commerciaux et gouvernementaux traditionnels.

Il possède le seul protocole breveté au niveau mondial spécifiquement conçu pour agir comme une couche d’assurance, validant les données et empêchant l’exécution de contrats intelligents non valables ou peu sûrs.

IPO Proof Of Trust, pour quand ?

L’entreprise avait annoncé sa volonté de faire une introduction en bourse au mois de Juillet 2020. Cette IPO pourrait avoir lieu cette année 2021 si tout se passe comme l’avaient prévu les responsables de la compagnie.

Faudra-t-il s’intéresser à l’IPO Proof Of Trust ?

The Proof of Trust pourrait être l’une des meilleures Initial Public Offering anglaises pour cette année. L’entreprise est très innovante et propose des solutions pour entreprises adaptées à la technologie blockchain.

Cette société pourrait cartonner, puisque le marché a tendance à surestimer les introductions en bourse venant des entreprises technologiques.

Bon à savoir : en attendant les IPO des entreprises qui n’ont pas encore fait la leur, vous pouvez déjà acheter des actions des actions britanniques du FTSE sur eToro. On peut citer Barclays, BP, easyJet, GSK, Marks and Spencer, Shell ou Unilever parmi plus de 350 autres actions britanniques.

Quelles IPO internationales surveiller en 2024 ?

A l’international, il y aura pas mal d’IPO qui pourront capter l’attention des investisseurs des grandes places boursières au monde. On sait de quoi on parle.

Votre capital est à risque. D’autres frais s’appliquent. Pour plus d’informations, visitez etoro.com/trading/fees.

Comme nous le verrons, Lamborghini, la marque de voiture de luxe va effectivement faire son entrée. Cela doit vraiment avoir un grand retentissement sur la bourse de Milan. On a aussi ByteDance, la société qui a accouché de TikTok peut faire son entrée sur la bourse de Shanghai. Voyons-les de plus près.

Vantage Towers (Vodafone)

Vantage Towers est une filiale à 100% du groupe Vodafone qui fait partie des plus grands opérateurs de tours au monde. Elle compte 68 000 sites de tours dans 9 pays européens.

L’entreprise aurait réalisé 945 millions de revenus en 2020 et 95% de ces revenus proviennent des sites de tours.

IPO Vodafone, pour quand ?

Avant son entrée en bourse cette année 2021, la valeur de Vantage Towers était de 20 milliards. Mais au début de cette année, Vodafone UK a annoncé son intention de transférer sa participation de 50% dans la société britannique Cornerstone à Vantage Towers.

L’introduction de Vantage sera très importante pour l’avenir de l’entreprise car la levée de fonds pourra aider au financement des dettes.

ByteDance

Si vous voulez savoir quelle est l’entreprise derrière TikTok, c’est bel et bien ByteDance. C’est une entreprise chinoise fondée en 2012 qui se spécialise dans la conception et le développement d’applications mobiles.

D’après Bloomberg, l’entreprise aurait une valeur de 100 milliards de dollars. Pour 2019, ByteDance avait réalisé 20 milliards comme chiffre d’affaires et trois milliards de bénéfice.

IPO ByteDance, pour quand ?

ByteDance avait prévu son introduction en bourse depuis l’année 2020, mais vu que son concurrent, Kuaishou a reçu l’approbation des autorités pour se lancer en bourse. Son concurrent prévoit de récolter 5,4 milliards.

Au souci de rattraper son concurrent, ByteDance accélère quant à la procédure d’une IPO et elle pourrait avoir lieu courant 2021.

Faudra-t-il s’intéresser à l’IPO ByteDance ?

L’IPO de ByteDance, à l’instar de son entreprise fille Tiktok pourrait avoir une très bonne introduction en bourse. Ceci, en partie notamment grâce à l’explosion qu’a connu TikTok au cours de l’année 2020 et au delà.

Lamborghini IPO

Lamborghini est une entreprise italienne spécialisée dans le développement, la conception et la fabrication des voitures. L’entreprise détient une bonne réputation, pour ses nombreuses voitures de luxe qu’arborent les athlètes dans leur parking.

L’entreprise sortait sur une période de croissance sur le chiffre d’affaires. À juste titre, le chiffre d’affaires de Lamborghini a progressé de 28% par rapport à 2018. Mais, la crise sanitaire vient de catapulter les ventes de l’entreprise.

IPO Lamborghini, pour quand ?

Les rumeurs concernant une IPO de Lamborghini ont débuté au mois d’octobre. Mais il n’y a cependant pas encore de date précise quant à l’entrée en bourse pour le moment.

Cette introduction en bourse aura un impact sur la structure de Volkswagen car le constructeur allemand sera prêt à relâcher Lamborghini du groupe Volkswagen.

Barbeque Nation Hospitality

Barbeque Nation Hospitality est une chaîne de restaurants basée en Inde.

La société propose des repas, des boissons, des grillades en direct et d’autres services connexes. Barbeque-Nation Hospitality sert des clients dans le monde entier.

IPO Barbeque Nation, pour quand ?

La chaîne de restaurants a reçu l’approbation du régulateur des marchés Sebi pour lever environ 1 000 à 1 200 roupies par action par le biais d’une première offre publique.

L’introduction en bourse comprend une nouvelle émission d’actions d’une valeur de 275 roupies et une offre de vente de 98 22 947 actions, selon les projets récents de documents déposés auprès du Securities and Exchange Board of India (Sebi).

Bon à savoir : en attendant les IPO des entreprises qui n’ont pas encore fait la leur, vous pouvez déjà acheter des actions des actions internationales sur eToro. Vous pourrez investir dans des centaines d’actions sur les bourses de Francfort, Oslo, Hong Kong ou d’Arabie Saoudite.

Votre capital est à risque. D’autres frais s’appliquent. Pour plus d’informations, visitez etoro.com/trading/fees.

C’est quoi une IPO (Initial Public Offering) ?

Une IPO (Initial Public Offering) ou du français offre publique initiale est dans sa définition la plus simpliste: une opération par laquelle une société privée décide de mettre un ensemble de titres sur le marché pour permettre au public de les acheter. On dit que l’entreprise devient publique. Voila donc qu’est ce qu’une IPO.

L’IPO est une étape importante pour les entreprises surtout les startups en quête de financement. Ces derniers peuvent en effet servir d’option d’une IPO pour se ressourcer financièrement.

Bien avant de présenter comment fonctionne une introduction en bourse, il est important de préciser les types d’IPO. Parmi les types d’IPO, on peut citer :

- L’OPO ou offre à prix ouvert

- L’OPF ou offre à prix ferme

- L’OPM ou offre à prix minimal

- Et enfin, la cotation directe

IPO et offre à prix ferme

Dans le cadre du processus d’introduction en bourse à prix fixe, la société et ses souscripteurs évaluent l’actif, le passif et tous les aspects financiers de l’entreprise. Ils travaillent ensuite avec ces chiffres pour fixer un prix par émission afin d’atteindre les fonds visés.

Ce prix fixé par émission est imprimé dans le document de commande. Le document d’ordre justifie le prix par des facteurs qualitatifs et quantitatifs. La demande de titres n’est connue qu’après la clôture de l’émission. Les niveaux de sursouscription sont élevés dans les offres à prix fixe, parfois plusieurs centaines de fois.

IPO et offre à prix ouvert

Dans le cas de la construction d’offre à prix ouvert, le prix est découvert au cours du processus d’introduction en bourse. Il n’y a pas de prix fixe, mais il y a une fourchette de prix. Le prix le plus bas de la fourchette est appelé “prix plancher” et le prix le plus élevé est appelé “prix plafond”.

La fourchette de prix se voit imprimer dans le document de commande. Et les investisseurs peuvent faire une offre pour la quantité d’actions souhaitée au prix qu’ils souhaitent payer. En fonction des offres, le prix de l’action se fait décider. Les titres s’ouvrent au-dessus ou à un prix égal au prix plancher. Ainsi, la demande se détermine chaque jour, au fur et à mesure que le prix s’établi.

IPO et offre à prix minimal

Le principe d’offre à prix minimal veut que l’on vende un ensemble de titres à un prix bien déterminé aux investisseurs. Ce qui implique qu’on acceptera aucune offre en dessous du prix déterminé.

La cotation de titres

La cotation de titres signifie l’admission des titres d’une société à la négociation sur une place boursière comme Euronext, NYSE et FTSE . En fait, elle n’est pas obligatoire en vertu de la loi sur les sociétés cotées. Elle devient nécessaire lorsqu’une société anonyme souhaite émettre des actions ou des obligations au public.

Lorsque des titres sont cotés en bourse, la société doit se conformer aux exigences de la bourse.

Quelle est la procédure pour faire une IPO ?

Voici les différentes étapes que doit suivre une entreprise pour faire son IPO Initial Public Offering :

Étape 1 : choix d’une banque d’investissement

La première étape consiste à sélectionner une banque d’investissement comme souscripteur. Le rôle d’une banque d’investissement est d’aider l’entreprise à savoir:

- Combien d’argent la société espère-t-elle réunir

- Le type de titres qui seront offerts

- Le prix initial par action

Étape 2 : élaboration du prospectus d’IPO

L’étape suivante du processus d’introduction en bourse est la création du Prospectus d’une IPO. Cette étape est réalisée avec l’aide de souscripteurs. Le prospectus comprend différents segments tels que les documents financiers, les projets futurs de l’entreprise, les risques potentiels sur le marché et la fourchette de prix prévue pour les actions.

Souvent, les souscripteurs participent à des tournées de présentation afin d’attirer des investisseurs institutionnels potentiels après avoir créé le prospectus de diversion.

Étape 3: approbation par l’Autorité des Marchés Financiers tels que l’AMF ou la SEC

Le prospectus est présenté à l’autorité des marchés financiers. Si l’autorité est satisfaite, il donne son feu vert à la procédure d’inscription en bourse.

En outre, elle indique également la date et l’heure de l’introduction en bourse.

Mais si l’autorité des marchés financiers n’est pas satisfaite, elle demande que des modifications soient apportées avant que le prospectus puisse être communiqué aux investisseurs publics.

Étape 4 : souscription d’actions

Une fois toutes les formalités accomplies, la société met les actions à la disposition des investisseurs. Cette mise à disposition se fait aux dates indiquées dans le prospectus.

Les investisseurs qui souhaitent demander des actions doivent remplir et soumettre le formulaire de demande d’introduction en bourse.

Votre capital est à risque. D’autres frais s’appliquent. Pour plus d’informations, visitez etoro.com/trading/fees.

Pourquoi les entreprises font-elles une IPO ?

Sans pour autant entrer dans les avantages, vous découvrirez les raisons pour lesquelles les entreprises font une introduction en bourse.

Faire une introduction en bourse pour collecter des fonds

C’est la principale raison d’être d’une entreprise qui s’introduit en bourse. L’entreprise peut avoir besoin d’argent pour de multiples raisons :

- Effacer ses dettes

- Agrandir l’unité existante

- Améliorer les infrastructures

- Investir dans la recherche et le développement (R&D)

et bien d’autres raisons qui contribuent à son développement futur et sa pérennité.

Entrer en bourse pour aider aux fusions et acquisitions

Lorsqu’une société publique conclut un accord de fusion ou d’acquisition avec des concurrents plus petits, les conditions de l’accord comprennent généralement des actions.

De cette manière, les flux de trésorerie des petites entreprises deviennent fluides et efficaces.

Visibilité et crédibilité

L’introduction en bourse donne à une entreprise une visibilité et une crédibilité. Les entreprises publiques devraient être mieux gérées professionnellement et les données fiscales devraient être plus transparentes, car elles doivent les communiquer périodiquement aux autorités des marchés financiers.

Ainsi, aux yeux du monde, l’entreprise paraît plus crédible.

Quand l’entrée en bourse réussie : l’exemple de l’IPO Snowflake

Il y a plusieurs facteurs qui permettent de déterminer si une entrée en bourse a été une réussite. Les voici :

- Fonds collectés

- La valorisation du marché

- Confiance des fournisseurs

- Augmentation de sa clientèle

- Appréciation/rendement du cours de l’action

Au regard de ces indicateurs, on peut dire que l’IPO de Doordash et d’Airbnb ont été de vrais succès car leur actions ont augmenté progressivement de 86% et 112% en l’espace d’une journée. Malgré que les deux continuent de s’accroître sur le marché, l’exemple d’une IPO à fort succès est Snowflake.

Snowflake est une société californienne d’hébergement de données sur cloud fondée en 2012. L’entreprise a rapporté avant son IPO, c’est-à -dire qu’elle avait déjà collecté 1,4 millions en capital développement avant son introduction en bourse. La société est entrée en bourse à 120 dollars le 16 septembre, catapultant jusqu’à 300 dollars dès son premier jour de négociation. C’est une augmentation 150% plus élevée que Doordash et Airbnb !

Elle a ainsi battu un autre record : Snowflake est devenue la plus grande entreprise à doubler sa valeur le jour de son ouverture, atteignant une capitalisation boursière de près de 75 milliards de dollars. On peut bien le voir ci-dessous, via ce graphique de l’action Snowflake (SNOW).

Actuellement, le prix d’action est corrigé puisqu’il est à 280.98, bien en dessous le pic de 390$ du 7 décembre 2020 et des 300 après l’IPO. Malgré cette baisse que certains jugent partielle, n’empêchera pas à l’entreprise de rebondir en 2021. Vous pouvez dès à présent investir dans Snowflake via eToro.

Votre capital est à risque. D’autres frais s’appliquent. Pour plus d’informations, visitez etoro.com/trading/fees.

Qu’est-ce qui définit le prix d’une IPO ?

Le prix de l’action de la société au moment de l’introduction en bourse est déterminé par l’évaluation de la société, divisée par le nombre total d’actions à la cotation.

Parmi les facteurs clés qui contribuent à la formation de l’évaluation d’une société, on peut citer:

- Des sociétés cotées comparables opérant dans le même secteur ou dans un secteur similaire et fournissant un produit ou un service similaire

- L’historique financier de la société et la qualité de la gestion

- Les perspectives de croissance de la société après l’introduction en bourse, y compris l’utilisation de la levée de fonds de l’introduction en bourse

Par conséquent, lorsqu’on évalue le prix d’une introduction en bourse, il s’agit de l’évaluation de la société plutôt que du prix d’une action.

Une fois l’action cotée en bourse, son prix est influencé par de nombreux facteurs, notamment la conjoncture économique et le sentiment général du marché. L’évolution du prix de l’action se reflète alors dans une évolution correspondante de l’évaluation de la société (capitalisation boursière).

IPO : les avantages pour l’entreprise

Vous avez découvert pourquoi il était important pour une entreprise de s’introduire en bourse. Maintenant, nous allons vous présenter les principaux avantages qu’offre une IPO.

Accès à plus de capital

Vous imaginez que la bourse de New York pèse pour 28 900 milliards de dollars plus que l’économie des états unis. La bourse de Paris, Euronext, sixième du classement, ne pèse que 3 850 milliards de dollars américains.

Augmentation de la visibilité de l’entreprise

Rendre public une entreprise donnera une exposition continue grâce à une couverture médiatique mondiale des marchés financiers. et l’entreprise deviendra l’objet d’analyse et de comparaison annoncée par les courtiers.

La visibilité améliorée qu’une introduction en bourse apporte à une entreprise peut créer des opportunités pour que l’entreprise se développe encore plus à l’avenir.

Les négociations futures

L’émission de nouvelles actions d’une société publique tend à être plus simple que l’achat et la vente de participations dans une société privée. À partir d’un simple courtier en ligne, les traders peuvent acquérir l’action de l’entreprise.

Une plus grande flexibilité

Avec une augmentation des liquidités, les entreprises peuvent dépenser plus d’argent pour engager des talents de premier plan et investir dans des acquisitions fixes.

IPO : les inconvénients

Il n’y a pas que des avantages à lancer une procédure d’IPO, il y a aussi des inconvénients. Voici les principaux inconvénients de s’introduire en bourse:

Transparence financière et une perte de confidentialité

Les informations sur les ventes, les revenus et les informations de la direction de votre entreprise, telles que la rémunération de vos employés et administrateurs, doivent être divulguées non seulement au départ, mais de manière continue par la suite.

Des coûts d’introduction élevés

Le processus d’introduction en bourse est coûteux, car les banquiers d’affaires et les comptables facturent leurs services au prix fort.

Il y a aussi des dépenses courantes importantes : les dépenses périodiques de présentation de rapports publics, les dépenses d’assurance responsabilité des administrateurs et dirigeants, les dépenses de conformité, les commissions des administrateurs indépendants sous forme de paiements en espèces et d’attribution d’options… et d’autres dépenses.

Une pression intense pour montrer des résultats

Les sociétés cotées en bourse endurent une forte pression pour maintenir le prix de leurs actions à un niveau élevé face à la volatilité du marché.

Les dirigeants d’entreprises peuvent ne pas être en mesure de prendre des mesures audacieuses si ces mesures ont un impact négatif sur le prix des actions. Cela met parfois de côté la planification à long terme au profit de gains à court terme.

Nos 4 Conseils pour Iinvestir dans une IPO

Beaucoup de conseils pour investir en bourse sont valables pour investir dans une entreprise qui a fait son introduction en bourse. Mettez vous bien ça en tête, une fois l’IPO réalisée, l’entreprise est sur le marché boursier au même titre que n’importe quelle autre entreprise déjà présente.

Il y a bien des pratiques qui vont permettre de mieux rentabiliser votre investissement si vous souhaitez investir dans une IPO.

Investissez une portion de votre revenu que vous pouvez vous permettre de perdre

Tout comme ce principe est valable pour l’investissement en bourse, il est important pour les IPO. Ne mettez pas tout votre capital dans une entreprise, un secteur ou un type d’actif ! Surtout que vous ne savez pas si cette entreprise va avoir un beau parcours sur le marché boursier.

À la place, il faut en fait diversifier votre portefeuille : ETF, indices boursiers, forex… Aussi, il faut toujours investir uniquement une portion qui ne vous dérangera pas trop de perdre potentiellement.

Renseignez vous sur les résultats financiers de l’entreprise

Les résultats financiers disent tout sur la performance des entreprises. Certaines entreprises servent par la voie d’IPO de se financer en vue rebalancer leur activité. Il faut faire très attention à ces types d’entreprises.

Maîtriser vos sentiments

Il est très important qu’un trader se passionne pour son activité, mais la maîtrise des sentiments est nécessaire et ceci même à l’approche des IPO. On a toujours tendance à croire que les IPO des entreprises technologiques seront plus performantes que les autres. Mais seul, l’analyse nous dira s’il faudra investir dans une introduction en bourse. Prudence donc !

Informez-vous sur l’entreprise

Il est utile de se tenir au courant des informations de dernière minute sur les entreprises. Ces informations pourront ainsi nous dire si l’IPO explosera ou chutera drastiquement en bourse.

Conclusion : Comment Investir dans une IPO en 2023 ?

Au terme de cet article, nous avons vu que cette année, il y aura pas mal d’IPO prometteuse sur les différentes places boursières au monde.

Parmi toutes les IPO, nous en avons sélectionné trois que vous devez certainement surveiller de très près. Il s’agit ainsi de TikTok, DoorDash et Darktrace. Vous devez à tout prix surveiller l’IPO de ces trois entreprises mais avant toute chose n’oubliez pas les conseils pour investir dans une IPO.

Lorsque vous investirez dans une introduction en bourse, n’oubliez pas de choisir eToro. Ce site de trading est en effet une valeur sûre et fiable, qui prélève 0% de commissions sur vos achats d’actions au comptant.

Votre capital est à risque. D’autres frais s’appliquent. Pour plus d’informations, visitez etoro.com/trading/fees.

eToro est une plateforme multi-actifs qui propose à la fois d’investir dans des actions et des crypto-actifs, ainsi que de négocier des CFD. Veuillez noter que les CFD sont des instruments complexes et comportent un risque élevé de perte rapide d’argent en raison de l’effet de levier.

76 % des comptes d’investisseurs particuliers perdent de l’argent lorsqu’ils négocient des CFD avec ce fournisseur. Vous devez vous demander si vous comprenez le fonctionnement des CFD et si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent.

Vous ne perdrez jamais plus que le montant investi dans chaque position Les performances passées ne préjugent pas des résultats futurs. L’historique des transactions présenté date de moins de 5 années complètes et peut ne pas suffire comme base pour une décision d’investissement. Le Copy Trading ne constitue pas un conseil en investissement. La valeur de vos investissements peut augmenter ou diminuer.

Votre capital est en danger. L’investissement et la conservation de cryptoactifs sont proposés par eToro (Europe) Ltd en tant que prestataire de services d’actifs numériques, enregistré auprès de l’AMF. L’investissement dans les crypto-actifs est très volatil. Aucune protection des consommateurs.

Un impôt sur les bénéfices peut s’appliquer. eToro USA LLC n’offre pas de CFD et ne fait aucune déclaration et n’assume aucune responsabilité quant à l’exactitude ou à l’exhaustivité du contenu de cette publication, qui a été préparée par notre partenaire en utilisant des informations publiques non spécifiques à une entité sur eToro.

FAQ

Qu’est-ce qu’une IPO?

Une IPO ou Initial public offering est une opération à travers laquelle une entreprise intègre le marché boursier et émet des actions de la société à vendre sur le marché. On dit dans ce cas, l’entreprise devient public

Quels sont les avantages qu’offrent une IPO aux entreprises?

Les avantages qu’offrent une IPO à l’entreprise sont multiples. On peut en citer: Possibilité de trouver de récolter des fonds Visibilité et crédibilité Plus grande flexibilité

Quels sont les types d’IPO disponibles sur le marché?

Il existe quatre types d’IPO sur le marché: IPO à prix ferme IPO à prix ouvert IPO à prix minimal La cotation de titres

Quelle est l’IPO qui a connu le plus grand succès l’année dernière?

SnowFlake a connu une IPO réussie sur le marché boursier. En effet, son action action a progressé de 150% en l’espace d’une journée après son introduction en bourse.

Qu’est-ce qui détermine le prix de l’IPO?

Le prix de l’IPO est déterminé par le souscripteur qui divise la valeur de la société par le nombre d’actions pouvant être émises sur le marché.

Comment investir dans une entreprise qui vient de faire son IPO?

Pour investir dans une entreprise qui vient de faire une IPO, il suffit juste d’ouvrir un compte sur un courtier en ligne puis commencer à acheter les actions de l’entreprise qui s’est introduite en bourse.