Comment faire sa déclaration d’impôt pour ses crypto-monnaies en 2024 ?

Déclaration d’impôt et crypto-monnaies : ce qu’il faut retenir

- Les comptes de cryptos ouverts sur une plateforme étrangère doivent être déclarés. Les comptes ouverts chez des acteurs français (Coinhouse, Paymium) ne sont pas à déclarer.

- La déclaration fiscale doit inclure les gains réalisés à la suite de la vente de cryptomonnaies. Mais seulement si le montant dépasse 305 €.

- La déclaration fiscale doit aussi inclure les plus-values.

- Les gains et plus-values de cryptomonnaies sont taxés au prélèvement forfaitaire unique (PFU) de 30% : 12,80 % d’impôt + 17,20 % de prélèvements sociaux.

- A partir de 2023, il sera possible d’opter pour le barème progressif de l’impôt sur le revenu. Les prélèvements sociaux sont toujours à payer.

- Différents formulaires sont à remplir : 2042 pour les plus-values, 2086 pour les transactions détaillées et 3916 pour les comptes à l’étranger.

- La non-déclaration est sanctionnée par des amendes et pénalités, les erreurs de bonne foi donnent lieu à de simples régularisations.

Waltio vous permet de calculer et de déclarer vos crypto-monnaies avec l’aide d’un professionnel.

Dans quelle situation faut-il déclarer ses cryptos ?

La règle est simple : les gains en euros et les plus-values de cryptomonnaies doivent être déclarés. Détenir de la crypto monnaie, sans gains, sans transaction, sans conversion en euros, ne nécessite pas de déclaration.

Vous utilisez une plateforme située à l’étranger

Si vous avez un compte ouvert auprès d’un exchange basé hors de France, vous devrez en informer le fisc. Bitfinex, BitMex, BitStamp, ByBit, Crypto.com, Deribit, eToro, Kraken, Nexo, Swissborg, Wirex… toutes ces plateformes d’échange étrangères indiquent leur localisation dans la section “A propos / About Us” de leur site.

Exemple avec Coinbase :

- Société : Coinbase Europe Limited

- Adresse : 70 Sir John Rogerson’s Quay, Dublin D02 R296, Irlande

Ce n’est pas le cas pour les comptes détenus auprès de plateforme française, à l’image Coinhouse, Paymium ou encore StackinSat. Même chose pour Binance, qui s’est installé en France avec Binance France SAS. Ces comptes n’ont pas pas besoin d’être déclarés car ces sociétés communiquent directement avec l’administration fiscale.

Vous avez échangé des cryptos contre des euros ou des dollars

Si vous avez échangé des cryptos contre des euros, pour une somme qui dépasse 305 €. Pour le fisc, la règle est simple : le fait générateur est la vente d’une crypto, contre tout ce qui n’est pas une crypto. Ainsi, échanger du Bitcoin contre des ethers n’est pas soumis à la fiscalité. Échanger des bitcoins contre des stablecoins (UST, USDC, DAI) non plus.

En revanche, échanger du Bitcoin contre de l’euro déclenche automatiquement la fiscalité. C’est le cas lorsque vous utilisez une carte de paiement de type VISA Binance. Chaque fois que vous l’utilisez, Binance convertit en effet vos cryptos en euros. Cela vous amènera à déclarer de nombreuses transactions chaque année.

Un point très important : vous êtes exonéré d’imposition lorsque la somme des prix de cession de vos actifs numériques ne dépasse pas 305 € au cours de l’année.

Vous avez reçu des cryptos dans le cadre d’airdrops, de staking, farming

Si vous recevez ces cryptos “en contrepartie d’un service” rendu, ces revenus doivent être déclarés. C’est le cas pour ceux qui participent à un testnet (ex : Ethereum 2.0 avant The Merge) et qui s’en voient récompensés par un airdrop de tokens de gouvernance.

Pour les giveaways en cryptos, le sujet est plus flou, ici la loi n’est pas claire, et les règles exactes doivent faire l’objet de précisions de la part de l’administration. Par prudence, il est préférable de les déclarer dans votre portefeuille comme si vous les aviez acquises à 0 € si vous les échangez contre des euros.

Vous avez reçu des cryptos de plateformes de finance centralisée

Des revenus passifs sont aussi obtenus en prêtant vos tokens (lending) sur des plateformes centralisées comme Nexo, Binance. Les tokens prêtés vous rapportent une rémunération sous la forme d’un taux d’intérêts versés en cryptomonnaies. Dans ce cas, les intérêts perçus sont à déclarer dans votre déclaration de revenus (formulaire 2042, nous y viendrons).

Ce n’est pas le cas pour les tokens apportés comme liquidité à un exchange décentralisé comme Pancakeswap, Uniswap, Aave, Curve Finance. Ces revenus passifs sont générés dans le cadre d’échanges entre actifs numériques et ne sont pas imposés. Ils ne le seront que si vous convertissez ensuite vos tokens en euros.

Waltio vous permet de calculer et de déclarer vos crypto-monnaies avec l’aide d’un professionnel.

De gros changements à partir de 2023

Le législateur a voulu donner plus de sécurité juridique aux particuliers très actifs sur les cryptomonnaies. Finie la requalification des traders particuliers en traders professionnels. En effet, jusqu’ici le fisc se réservait le droit de requalifier les particuliers faisant du trading à haute fréquence, avec à la clé un régime fiscal moins favorable et l’application d’un redressement fiscal.

Désormais, seuls les traders immatriculés au registre du commerce et des sociétés (RCS) seront considérés comme des professionnels. A cet effet, le fisc a créé une nouvelle qualification – le “trader habituel” – qui s’intercale entre le “trader occasionnel” et le “trader habituel”.

Autre gros changement, à partir de 2023, vous pourrez opter pour l’application du barème progressif de l’impôt sur vos plus-values, plutôt que d’être imposé au taux forfaitaire unique (PFU) de 12,8 %. Une option intéressante pour les contribuables non imposables, qui n’auront alors qu’à payer les 17,2 % de prélèvements sociaux.

Comment est calculé l’impôt sur les crypto-monnaies ?

L’impôt est calculé sur la plus-value. Au sens fiscal, la plus-value représente l’écart entre le prix de vente et le prix d’achat de vos cryptomonnaies.

Point très important, la plus-value est calculée sur la valeur globale du portefeuille et non sur les cryptos vendues à un instant T. Si vous vendez des BTC pour payer un service, le fisc ne vous demandera pas le prix d’achat de ces BTC pour le calcul de votre plus-value. Il s’appuiera plutôt sur la valeur totale de l’ensemble de votre portefeuille cryptomonnaie (ex : BTC + ETH + AVAX + MATIC, etc) pour calculer la plus-value à taxer.

Les plus-values font ensuite l’objet d’un prélèvement forfaitaire unique (PFU) dit “flat tax”. Celui-ci s’applique globalement aux revenus du capital. Son taux s’élève à 30 % au total. Il comprend 17,2% de prélèvements sociaux et 12,8% d’impôt sur le revenu.

Exemple : vous avez acheté un Bitcoin à 10 000 € et un ETH à 600 €. Le temps passe et la valeur de votre portefeuille atteint désormais 18 200 € (17 000 + 1 200). A la fin de l’année, la plus-value s’élève à 71,69 % de votre portefeuille.

- Si vous décidez de revendre votre jeton ETH pour 1 200 €, l’assiette imposable sera calculée sur 71,69 % du montant de la vente → Vous paierez une taxe de 30 % sur 71,69 % de 1200 € (860,28 €). Soit une taxe de 258,08 €.

- Si vous n’êtes pas capable de justifier le prix d’achat de votre portefeuille → Vous paierez une taxe de 30 % sur le montant total de la vente, 1200 €. Soit une taxe de 360 €.

Quel formulaire pour déclarer ses crypto-monnaies ?

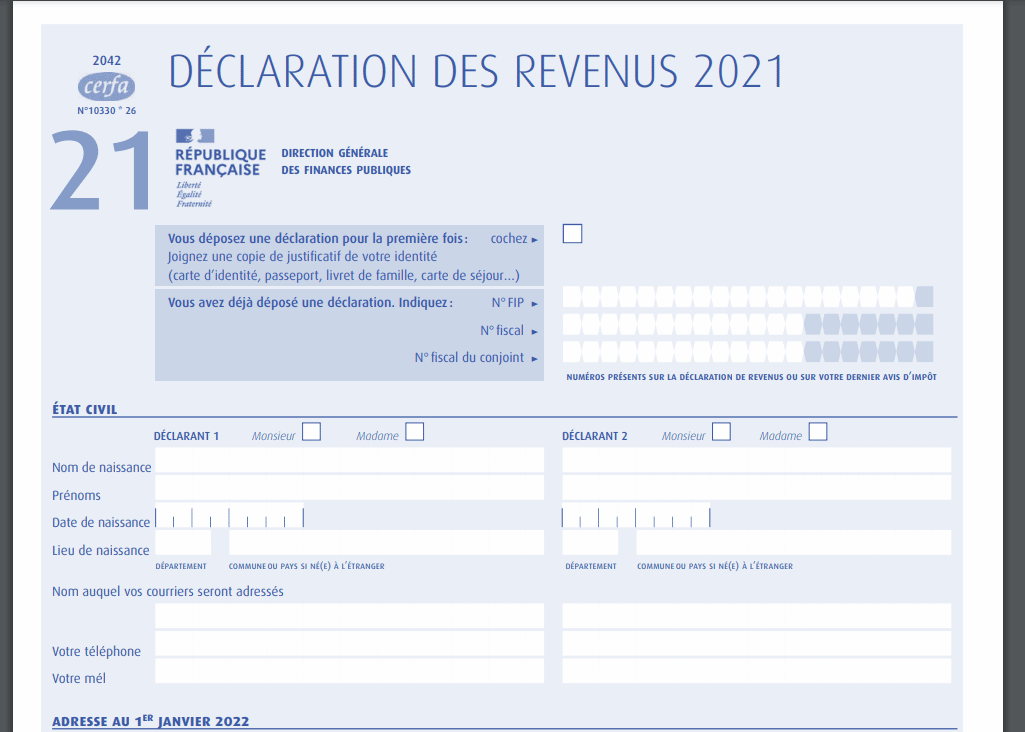

Vous devez avoir trois formulaires en tête : CERFA 2042, CERFA 2086 et CERFA 3916.

Formulaire 2042 : déclarer la plus-value réalisée

Le premier formulaire à remplir est le formulaire 2042. Il contient une rubrique “Vos Revenus”, dans laquelle vous devez commencer par cocher la case “Plus-values et gains divers” :

En effet, les revenus de capital issus des cryptomonnaies sont assimilés à des gains annexes à vos revenus principaux (ex : votre travail en tant que cadre commercial). Cela signifie aussi que vous devez joindre une déclaration annexe sur les montants déclarés. Cliquez alors sur le bouton “Déclaration annexe”, puis cochez les cases correspondant aux annexes 3916 et 2086.

Revenons à votre télédéclaration sous le formulaire 2042. Les cases 3AN et 3BN sont maintenant actives (car vous avez coché les déclarations annexes 3916 et 2086). En réalité, ces deux cases ne sont pas à remplir manuellement, elles seront remplies automatiquement aussitôt que vous aurez rempli le formulaire annexe 2086.

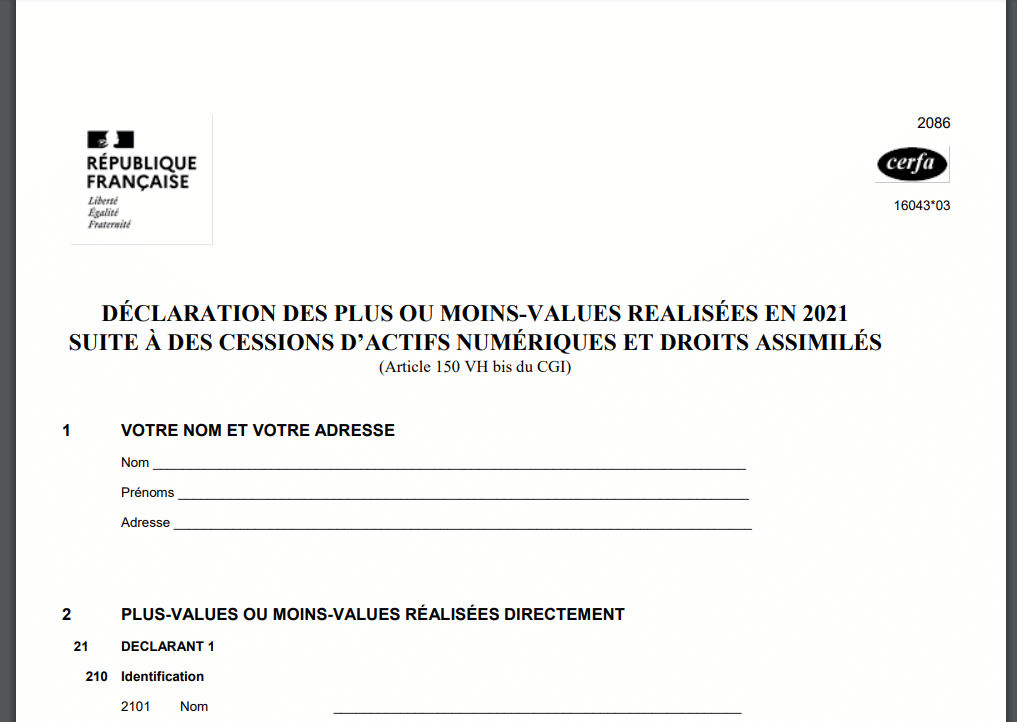

Formulaire 2086 : déclarer les achats et ventes de cryptomonnaies

Le formulaire 2086 est assurément le plus chronophage ! Le gouvernement y a consacré toute une notice d’utilisation pour vous aider à la remplir. Le meilleur conseil que nous puissions vous donner est de demander l’assistance d’un comptable si vos opérations sont très nombreuses.

En effet, vous devez y détailler l’intégralité de vos opérations de l’année 2022 : les cessions d’actifs numériques ayant entraîné des plus-values tout comme celles ayant entraîné des moins-values. Vous devez en plus préciser, à la date de chaque cession, la valeur globale de votre portefeuille, ainsi que le prix d’acquisition du portefeuille (montant investi au départ pour acquérir vos cryptomonnaies).

Une fois toutes vos opérations rentrées, le montant de la moins-value ou de la plus-value globale obtenue sur un an est généré automatiquement dans la case 3AN pour une plus-value ou 3BN dans le cas d’une moins-value. Cette plus-value ou moins-value globale est ensuite renseignée automatiquement dans le formulaire général de la déclaration de revenus (formulaire 2042).

🔎 Assistant Waltio : une aide précieuse pour les traders actifs

Si vous n’avez pas la patience de calculer vos plus-values vous-même, l’assistant en ligne Waltio propose de le faire automatiquement. Il suffit de se connecter avec l’API de la plateforme ou de fournir le fichier du relevé. Les dépenses des cartes de paiement de Binance, Coinbase, Crypto.com et Wirex sont également gérées. Coût : entre 50 et 800 € selon le volume de transactions. Lisez notre avis complet sur Waltio, ici. Il existe aussi d’autres alternatives telles que Koinly.

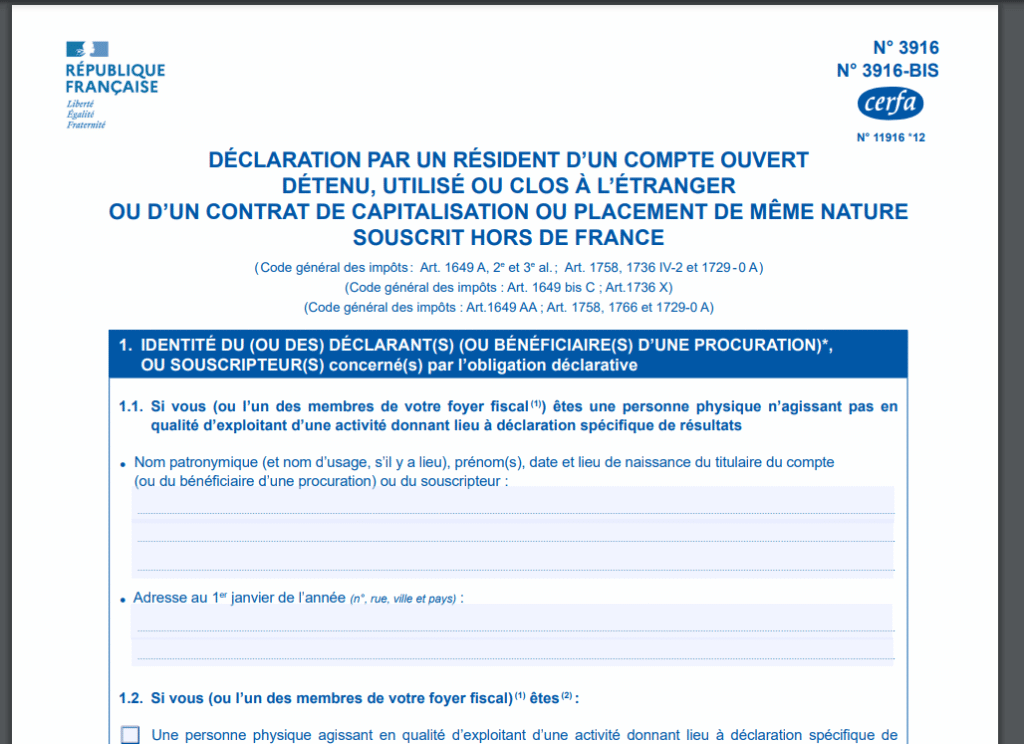

Formulaire 3916 : déclarer un compte crypto à l’étranger

Le formulaire 3916 est celui grâce auquel vous informez l’administration de la détention de comptes sur une plateforme étrangère. Cette partie s’avère fastidieuse car on vous demande de nombreux détails. Voici l’exemple pour eToro :

- Intitulé du compte : eToro

- Désignation de l’établissement : Etoro (EUROPE) LIMITED

- Complément de désignation : www.etoro.com

- Numéro de compte : votre adresse e-mail utilisée

- Caractéristique du compte : utilisation à titre privé/professionnel et compte simple/joint/collectif

- Date d’ouverture : JJ/MM/AAAA

- Adresse : Kanika Business Center, 4 Profiti Ilia Germasogeia, 4046 Chypre

Autres plateformes populaires, et que d’ailleurs nous recommandons régulièrement sur Cryptonaute :

OKX

- Désignation de l’organisme gestionnaire du compte : Aux Cayes FinTech Co Ltd

- Adresse de l’organisme gestionnaire : Suite 202, 2nd Floor, Eden Plaza, Eden Island, Victoria, Mahé, Seychelles

- URL du site internet : www.okx.com

Crypto.com

- Désignation de l’organisme gestionnaire du compte : MCO MALTA DAX LIMITED

- Adresse de l’organisme gestionnaire : LEVEL 7, Spinola Park, Triq Mikiel And Borg St. Julians, SPK 1000 Malta

- URL du site internet : www.crypto.com

Conclusion : les risques encourus en cas de non-déclaration

Chaque année, de nombreux contribuables paient cher leur mauvaise compréhension des règles fiscales liées aux cryptos et aux NFT. D’autres choisissent tout simplement de ne rien déclarer. Une option risquée, qui peut coûter cher au final.

Le fisc a les moyens de retracer les comptes ouverts à votre nom, même sur des plateformes étrangères. Beaucoup d’entre elles souhaitent s’implanter dans un pays européen, et acceptent de se plier au fameux “droit de communication” exigé par l’Union Européenne.

Sachez également que si vous recevez un virement depuis une plateforme d’échange de cryptos, il y a de grandes chances que votre banque le signale auprès de TracFin (organisme chargé de la lutte contre la fraude fiscale, ndlr). Aujourd’hui la majorité des contrôles fiscaux sont d’ailleurs initiés sur des informations de TracFin …

Les sanctions encourues en cas de contrôle fiscal dépendent principalement du comportement du contribuable – s’il est de bonne foi ou non :

- Si des erreurs ont été commises, mais que des indices de bonne foi sont évidents, le contrôle conduit très souvent à un simple redressement. Le contribuable paie généralement la différence entre l’impôt dû et l’impôt payé. Il évite les pénalités.

- Si aucune déclaration n’a été faite (ou en retard), une pénalité de 10% du montant des impôts redressés est généralement appliquée. Des intérêts de retard de 0,2% par mois de retard sont aussi appliqués.

- Si des dissimulations et omissions délibérées sont prouvées, des pénalités de 40% sont appliquées. S’il est prouvé que des fraudes ont été commises pour se soustraire à l’impôt, les pénalités passent à 80%. Exemples de manœuvres : fausses factures d’achat de cryptos, utilisation de mixeurs type Tornado Cash pour dissimuler l’origine des cryptos…

L’administration a entre 3 et 10 ans pour enquêter. Autrement dit, elle peut redresser jusqu’au 31 décembre de la troisième année suivant celle de la déclaration de revenus. Ce délai peut être augmenté à 10 ans, en cas de fraude caractérisée.

Waltio vous permet de calculer et de déclarer vos crypto-monnaies avec l’aide d’un professionnel.